Finanzplanung wird von vielen als eine kritische Operation angesehen, die kurz- und langfristig sichere Investitions- und Finanzziele ermûÑglicht. Einige heben sogar Finanzplanung FûÊhigkeiten zu einer Kunstform mit Eleganz und Stil.

Finanzplanung wird von vielen als eine kritische Operation angesehen, die kurz- und langfristig sichere Investitions- und Finanzziele ermûÑglicht. Einige heben sogar Finanzplanung FûÊhigkeiten zu einer Kunstform mit Eleganz und Stil.

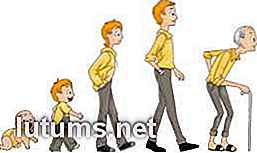

Aber welches Label auch immer zur Sicherung eines finanziellen Ziels verwendet wird, der Planungsprozess ist konstant und umfasst viele Jahrzehnte. Die Ziele eines Anlegers werden sich mit zunehmendem Alter und familiûÊrer Zusammensetzung ûÊndern. Zum Beispiel bietet das Alter, zu dem ein Investor startet, wichtige Hinweise auf sein finanzielles Potenzial sowie seine FûÊhigkeit, mit Anlagerisiken umzugehen.

Dieser Artikel wird finanzielle Zielsetzungen und Aktionen in Betracht ziehen, wobei der Lebensabschnitt als Hauptparameter verwendet wird.

Wenige Leute verstehen, dass sogar ein Kind ein Investitionsprogramm beginnen kann (natû¥rlich mit der Hilfe eines finanziell versierten Elternteils). Das Ziel eines solchen Programms ist es, genû¥gend VermûÑgenswerte zu sammeln, um die Bildung des Kindes nach der High School durch etwas wie einen 529 College-Sparplan zu finanzieren. Darû¥ber hinaus kûÑnnten Eltern eine frû¥hzeitige finanzielle Planung beginnen, um die Kosten eines privaten K-12-Programms zu finanzieren.

Eltern versuchen seit fast zwei Jahrzehnten, VermûÑgen fû¥r ihre Kinder zu sammeln, und hoffen am Ende, dass ihnen ein solider Pauschalbetrag fû¥r Schulkosten wie zum Beispiel Studiengebû¥hren zur Verfû¥gung steht. Da der Zeitrahmen der Ziele mûÑglicherweise 18 bis 20 Jahre umfasst, sollten die Eltern eine aggressive Haltung einnehmen und eine stark an Aktien beteiligte Anlageportfolio-Allokation nutzen, die Marktschwankungen leicht absorbieren sollte. Der verlûÊngerte Zeitrahmen wird auch viele InvestitionsûÊnderungen erleichtern, die der Kontoinhaber (oder Elternteil) vornehmen muss, um verschiedenen Lebenssituationen des Kindes oder Elternteils gerecht zu werden.

Ein Investitionsprogramm fû¥r ein Kind zu starten ist einfach und Finanzplaner sind bei Banken und privaten InvestmenthûÊusern verfû¥gbar. Jeder Elternteil sollte sich mit einem geschulten Finanzplaner treffen und seine Ziele besprechen und ein Anlageportfolio aufbauen, das seinen langfristigen Wû¥nschen und seinem Anlagerisikoprofil entspricht.

Die nûÊchste zu berû¥cksichtigende Altersgruppe ist 20 bis 30 Jahre alt. Viele junge Erwachsene in dieser Kategorie beginnen ihren ersten Job und û¥berlegen sich eine Ehe und eine Familie. Daher sollte das Ziel von Investitionen in diesem Alter darin bestehen, Wohlstand fû¥r kû¥nftigen Wohlstand zu sammeln. Es gibt viele Optionen, und Anleger sollten aggressiver sein, wenn sie Risiken eingehen, wûÊhrend sie jû¥nger sind.

Zu den Anlageoptionen fû¥r den jungen Erwachsenen gehûÑren das individuelle Rentenkonto (zB Roth IRA oder traditionelle IRA) sowie arbeitgeberbasierte PlûÊne wie das 401k. Mit diesen PlûÊnen sollen Rentenjahre finanziert werden, auch wenn es noch eine lange Zeit zu sein scheint. Fû¥r junge Anleger ist es wichtig, in die Zukunft zu schauen und zu entscheiden, wie viel sie sich monatlich leisten kûÑnnen (basierend auf der aktuellen Ertragskraft).

WûÊhrend dieses Jahrzehnts hat der Investor die Freiheit, aggressivere Gelegenheiten wie inlûÊndische Aktienfonds, Investitionen in internationale Firmen oder sogar den Kauf von Immobilien zu verfolgen. Diese aggressiven Entscheidungen sind darauf ausgerichtet, persûÑnlichen Wohlstand zu schaffen. Es gibt jedoch auch sicherere Anlageoptionen, darunter hochverzinsliche Sparkonten (z. B. Capital One 360 ããoder Ally Bank), Geldmarktfonds und Einlagenzertifikate (CDs).

Im Allgemeinen haben Menschen in ihren Vierzigern und Fû¥nfzigern viel mehr ErwerbsfûÊhigkeit als frû¥her im Leben. Es ist auch eine Zeit, in der viele Familien und Kinder reifen. Der Anleger sollte wûÊhrend dieser Jahrzehnte eine VermûÑgensmaximierung anstreben und weitere PlûÊne fû¥r den Ruhestand vorlegen, wenn eine erhebliche Verringerung des Jahreseinkommens wahrscheinlich ist.

Eine solide Anlagestrategie umfasst die Maximierung der BeitrûÊge zu einem oder mehreren Renten- und Anlagekonten. Ein vom Unternehmen gesponsertes Pensionierungsprogramm, zusammen mit einer persûÑnlichen IRA, sind groûartige Anlagevehikel, die man nutzen kann. Darû¥ber hinaus kann ein Anleger auch an der BûÑrse "spielen", was eine bessere Kontrolle und Diversifizierung der Anlageentscheidungen ermûÑglicht.

Trotz der vermehrten Einkommens- und Anlageoptionen sollten Anleger mit zunehmendem Alter etwas konservativer vorgehen und der VermûÑgenserhalt sollte mehr PrioritûÊt erhalten. In diesem Stadium wird die Investition in Anleihen und staatlich gesicherte Wertpapiere populûÊr. Diese Fahrzeuge bieten solide Renditen und bieten bei Bedarf Sicherheit und LiquiditûÊt.

Sobald die Investoren ernsthaft in den Ruhestand gehen und die Belegschaft verlassen, werden sich ihre Ziele und Investitionsstrategien ûÊndern. Die Bewahrung von VermûÑgen wird zum Schlû¥sselfaktor, und Anleger mû¥ssen die HûÑhe des Einkommens verstehen, das sie jeden Monat benûÑtigen, um einen bestimmten Lebensstil aufrechtzuerhalten.

Der Investor hat Jahrzehnte damit verbracht, sein hart verdientes Geld zu sparen und es hoffentlich wachsen zu sehen. Jetzt ist es an der Zeit, diese Mittel fû¥r Lebens-, Gesundheits- und Freizeitkosten zu verwenden und zu bestimmen, welche VermûÑgenswerte letztendlich den Begû¥nstigten û¥berlassen bleiben (zB Nachlassplanung).

In welchem ããLebensabschnitt befinden Sie sich gerade und wie hat sich dies auf Ihre Investitionsstrategie ausgewirkt? Auf welche Hauptziele konzentrieren Sie sich? Bitte teilen Sie die Kommentare unten.

Dieser Artikel wurde von Rama Ramaswamy, dem FakultûÊtsmitglied des Rasmussen College - School of Business, geschrieben. Rama unterrichtet Studenten vom College Campus in Eagan, MN, die einen Abschluss in Business anstreben.

Was sind Phantom Stock PlûÊne und Stock Appreciation Rights (SARs)

Obwohl es in Amerika und anderswo viele verschiedene Arten von aktienbasierten Vergû¥tungen gibt, die von Unternehmen verwendet werden, beinhalten nicht alle diese PlûÊne die Verwendung von Aktien selbst oder erfordern diese. Einige Arten von Aktienanreizen ersetzen Barmittel oder hypothetische Einheiten fû¥r tatsûÊchliche Aktien des Unternehmens.Die

8 Wege, um kostenlos im Ausland zu arbeiten (oder auf die billige)

Freiwilligenarbeit in ûbersee kann eine groûe Chance sein. Es kann Ihnen erlauben, etwas Gutes in der Welt zu tun, eine neue Kultur zu entdecken, neue Leute kennenzulernen und sogar Ihren Lebenslauf zu verbessern. Natû¥rlich, sobald Sie anfangen zu erforschen, was es beinhaltet, ist es leicht, schnell entmutigt zu werden. W