Haben Sie jemals jemanden gehört, der die Zinskurve erwähnt hat, und sich gefragt hat, worüber sie überhaupt gesprochen haben? Es ist wirklich nicht so kompliziert wie es klingt. Noch wichtiger ist, dass Sie bessere Finanz- und Anlageentscheidungen treffen können, wenn Sie ein grundlegendes Verständnis davon haben, was die Zinskurve ist und was sie uns sagen könnte. Es gibt 3 wichtige Dinge, die Sie über die Zinskurve wissen müssen:

Haben Sie jemals jemanden gehört, der die Zinskurve erwähnt hat, und sich gefragt hat, worüber sie überhaupt gesprochen haben? Es ist wirklich nicht so kompliziert wie es klingt. Noch wichtiger ist, dass Sie bessere Finanz- und Anlageentscheidungen treffen können, wenn Sie ein grundlegendes Verständnis davon haben, was die Zinskurve ist und was sie uns sagen könnte. Es gibt 3 wichtige Dinge, die Sie über die Zinskurve wissen müssen:

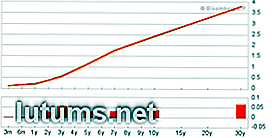

Die Renditekurve ist einfach eine grafische Darstellung der Renditen von Benchmark-Anleihen wie US-Staatsanleihen über verschiedene Laufzeiten hinweg. Das obige Bild zeigt, wie die US-Treasury-Renditekurve um den 12. Oktober 2010 herum aussah. Sie können sehen, dass kürzer laufende Anleihen weniger Rendite lieferten als längerfristige Anleihen, während die Zinsen auf der gesamten Kurve historisch niedrig waren. Im Allgemeinen sind niedrigere Zinssätze mit einer langsameren Wirtschaftstätigkeit oder Deflation verbunden, und höhere Zinssätze gehen mit dem Wirtschaftswachstum oder der Inflation einher. In diesem Sinne wird die Verbindung durch die Tatsache bestätigt, dass sich die Wirtschaft in der Zeit, in der diese Grafik veröffentlicht wurde, in einer Rezession befand.

Die Steilheit der Renditekurve ist ein Maß für die Differenz zwischen kurz- und langfristigen Renditen. Historisch beträgt der Spread zwischen 3-Monats-Treasuries und 20-jährigen Treasuries durchschnittlich 2 Prozentpunkte. Die Renditekurve wird nach einer Rezession oder wenn die Wirtschaft am Anfang einer wirtschaftlichen Expansion steht, in der Regel steiler.

Eine steilere normale Zinskurve ist für Finanzinstitute gut, da sie dazu neigen, kurzfristig Geld zu leihen, um langfristiges Geld zu verleihen. Sie zahlen Ihnen vielleicht 1%, um Ihr Geld auf einem Sparkonto bei Ihrer Bank zu behalten, aber berechnen Ihnen 4% - 6% für Ihre langfristige Hypothek. Es ist ein ziemlich gutes Gewinnszenario für Banken, insbesondere unter Berücksichtigung ihrer anderen hochzinsigen Kreditoptionen. Zum Beispiel können Banken in den 20% -Bereich für Kreditkartenkredite erheben. Wenn die Renditekurve steiler wird, könnte es daher ein guter Zeitpunkt sein, in Finanzdienstleistungsaktien zu investieren.

Auch wenn es scheint, dass nur Banken von einer steilen Zinskurve profitieren, tut dies die gesamte Wirtschaft. Weil Finanzinstitute in einem solchen Umfeld so viel mehr bereit sind, Geld zu verleihen, stellt es die notwendigen Mittel für kleine Unternehmen, Hausbesitzer, Investoren und alle anderen zur Verfügung, die Zugang zu Geld benötigen. Es gibt einen großen, positiven Trickle-Down-Effekt. Das umgekehrte Szenario ist das, was 2008 und 2009 passierte, als die Kreditmärkte "austrockneten" und niemand neue Projekte oder Investitionen initiieren oder die notwendigen Kredite aufnehmen konnte, um ihre Geschäfte am Laufen zu halten.Es ist nicht notwendig für den durchschnittlichen Verbraucher oder Anleger, jedem Stoß und jeder Wackelbewegung in der Zinskurve zu folgen. Es ist wichtiger, eine grobe Vorstellung von der Form und Steilheit der Ertragskurve zu haben und zu beachten, wenn signifikante Änderungen in einem dieser Parameter auftreten. Eine abflachende Zinskurve könnte ein Vorläufer einer inversen Renditekurve sein. Das könnte Ihnen sagen, dass es an der Zeit ist, etwas vorsichtiger mit Ihren Ausgaben und Investitionen umzugehen, da eine weltweite Rezession in Kauf genommen werden könnte.

Sie können sich auch die Treasury-Zinskurve als Benchmark für andere Zinssätze ansehen, wie sie Sie von einer CD oder einer Anleihe mit vergleichbarer Laufzeit erhalten. Wenn Sie mehr darüber erfahren möchten, bietet StockCharts ein hervorragendes Dynamic Yield Curve-Tool, das die aktuelle und historische Form der Renditekurve im Verhältnis zur Performance des S & P 500 verfolgt. Sie können die Änderungen in der Renditekurve über die letzten 8 chartern Jahre oder so und sehen Sie die damit verbundenen Veränderungen an der Börse. Die Korrelation kann oft ziemlich bemerkenswert sein.

Digital Camera Buying Guide - Funktionen und Vergleiche

Bevor Sie jemals in einen Elektronikladen gehen, lohnt es sich, genau zu wissen, wonach Sie in einer Digitalkamera suchen. Andernfalls verlassen Sie wahrscheinlich den Laden mit leeren Händen - oder, noch schlimmer, Sie haben eine Kamera ausgewählt, die für Ihre Bedürfnisse völlig ungeeignet ist.Sie

Flachbildschirm-TV-Ratgeber - Spezifikationen und Vergleiche

Einen neuen Fernseher zu kaufen, ist keine leicht zu treffende Entscheidung. Es gibt so viele Marken und Modelle, dass selbst der sorgfältigste, selektive Käufer sich schwer entscheiden kann, welche Merkmale notwendig sind und welche nur frivol sind.Glücklicherweise können viele Funktionen kategorisiert und quantifiziert werden, um zu bestimmen, welches Modell für Sie geeignet ist. Nac