Privatplatzierungen - der Verkauf von Wertpapieren durch ein Emissionsunternehmen an eine begrenzte Anzahl von Privatanlegern - sind laut Jeff Joseph, einem bekannten Venture-Blogger, der bevorzugte Ort für "schlechte Makler, unaufrichtige Händler, prinzipienlose Förderer und ungerechte Emittenten" .

Privatplatzierungen - der Verkauf von Wertpapieren durch ein Emissionsunternehmen an eine begrenzte Anzahl von Privatanlegern - sind laut Jeff Joseph, einem bekannten Venture-Blogger, der bevorzugte Ort für "schlechte Makler, unaufrichtige Händler, prinzipienlose Förderer und ungerechte Emittenten" .

Eine Privatplatzierungstransaktion ist von der Registrierung und den Vorschriften der Securities and Exchange Commission (SEC) gemäß den Bestimmungen der Regulation D (Reg. D) gemäß Titel 17 des Code of Federal Regulations, Teil 230, Sections 501 bis 508 befreit Als Konsequenz der Ausnahmeregelung ist die Anwendung von Regel D das bevorzugte Mittel für diejenigen, die ahnungslose Anleger schützen wollen.

Einige der bekannteren BetrĂĽgereien, die unter dem Deckblatt von Reg D auftreten, umfassen Folgendes:

Gleichzeitig hat die im Jahr 1982 geschaffene Reg D-Ausnahmeregelung tausenden legitimen Kleinunternehmen die Möglichkeit gegeben, Operationen zu starten oder auszuweiten, indem die Kapitalbeschaffung effizienter, kostengünstiger und schneller wird. Unternehmen, die von lokalen Fastfood-Franchise-Unternehmen bis hin zu Technologie-Startups reichen, haben Reg D-Privatplatzierungen zur Erhöhung des Anfangskapitals genutzt und sind nun rentable, wachsende Unternehmen, die Steuern zahlen, Mitarbeiter einstellen und der Gemeinschaft wertvolle Dienstleistungen und Produkte anbieten.

Das Dilemma für Politiker und Regulierungsbehörden besteht darin, dass die Verordnung D sehr effektiv neue Unternehmen stimuliert und gleichzeitig eine unwiderstehliche Anziehungskraft für weniger skrupellose, unehrliche und betrügerische Förderer darstellt.

Die Aufsichtsbehörden haben die mangelnde Aufsicht seit Jahren beklagt, da die im Rahmen von Reg D angebotenen Anlagen die Anleger einem weitaus höheren Risiko ausgesetzt haben als ursprünglich erwartet. Dies liegt daran, dass Reg D-Angebote im Gegensatz zu öffentlichen Angeboten nur minimalen regulatorischen Prüfungen unterliegen. Trotz der anhaltenden Missbräuche haben die Politiker mit der Verabschiedung des JOBS-Gesetzes, das bestimmte Emittenten von den Anforderungen der Verordnung abändert oder freistellt, die Vorschriften weiter gelockert.

Der Zweck des JOBS-Gesetzes besteht darin, Investitionen in Start-up- und aufstrebende Unternehmen zu fördern. Es wird davon ausgegangen, dass diese Unternehmen durch mehr Kapital mehr Mitarbeiter einstellen. Viele Experten haben jedoch die Prämisse in Frage gestellt, dass mehr Kapital zu größerem Wachstum, sogar Überleben, von Startup- oder unternehmerischen Unternehmen führen wird. Vielmehr glauben sie, dass Versagen eher auf unrealistische Erwartungen, schlechtes Management und schlechte Ausführung zurückzuführen ist als auf das Fehlen von Kapital. Sie befürchten, dass mehr Kapital stattdessen zu größeren Ausfällen, Boondoggles und Betrügereien führen wird. Was auch immer die Konsequenz des Gesetzes sein mag, Investoren sollten bereit sein, mit einer Flut von Anträgen umzugehen, die wahrscheinlich über das Internet und über das Telefon von Verkäufern mit der "neuesten und größten Investition" erscheinen werden.

JOBS verändert das Investitionsumfeld für die Privatplatzierung von Wertpapieren drastisch, indem ein neues Fundraising-Verfahren eingeführt wird, das "Crowdfunding" genannt wird und eine breite Nachfrage (und Werbung) potenzieller Investoren mit minimaler regulatorischer Aufsicht über den Prozess ermöglicht. Zweifellos wird die Kombination Betrüger, Betrüger und Wirtschaftsdiebe aus der ganzen Welt an amerikanische Investoren heranführen - besonders an die Gierigen, Verzweifelten, Naiven und Alten.

Während es Gelegenheiten für substanzielle Gewinne geben mag, legt die Geschichte nahe, dass der Anteil der Gewinner, selbst derjenigen, die ihre Investition intakt erhalten, ein kleiner Bruchteil derer ist, die erhebliche Summen - oder sogar ihre Ersparnisse - für den nächsten Amazon, Apple, verlieren oder Facebook.

Vor der Verabschiedung der JOBS sah die Ausnahmeregelung der Verordnung D Folgendes vor:

Das JOBS-Gesetz sieht eine Reihe von Ausnahmen und Ausnahmen zu Reg. D vor, darunter:

Es gibt auch Vorschriften, die sich mit dem Broker-Dealer befassen, der das Angebot behandelt, und die EinfĂĽhrung eines neuen Typs von Vermittler, der auch ein Angebot durchfĂĽhren kann, bekannt als "Finanzierungsportal".

Eine erste Analyse des JOBS-Gesetzes deutet Folgendes an:

Emittenten von Wertpapieren unterliegen weiterhin der Regulation D, sofern sie nicht durch die Crowdfunding-Regelung freigestellt sind. Gemäß dieser Verordnung sind die Schutzmaßnahmen für Anleger robuster, wobei Emittenten und Broker-Dealer, die eine ihrer Bestimmungen ignorieren oder absichtlich nicht einhalten, höhere Strafen erhalten.

Kluge Investoren haben immer erkannt, dass ihr größter Schutz vor Betrug und anderen Diebstählen die persönliche Wachsamkeit, die Bereitschaft zur Untersuchung und das Vertrauen, nein zu sagen, sind. Diese Eigenschaften sind in der Welt der Privatplatzierungen besonders wichtig.

Es gibt Raubtiere auf dem Reg D-Markt, die schnell auf unvorsichtige Anleger zugreifen, die diese Eigenschaften nicht besitzen. Die folgenden Tipps helfen Ihnen, die tatsächlichen Chancen zu erkennen und kostspielige Fehler zu vermeiden, wenn Sie eine Privatplatzierung in Betracht ziehen.

Psychologen postulieren, dass das Verlangen nach erhöhtem Wohlstand in der menschlichen Psyche verankert ist. Wenn dieses Verlangen von denen um uns herum verstärkt wird, neigen wir dazu, unsere Selbstidentitäten zu verlieren und der Menge zu folgen.

Promoter verstehen Psychologie besser als viele und sind geschickt darin, die Gier eines potenziellen Käufers auszulösen, die ihn oft drängen, eine schnelle Entscheidung durch Nachrichten zu treffen, dass das Anlageangebot schnell gezeichnet wird. Sie sollten erkennen, wenn Ihre Emotionen Ihr Urteilsvermögen beeinflussen - während Optimismus eine notwendige Qualität sein kann, wenn Sie eine Chance sehen möchten, kann dies auch Ihre Analyse beeinflussen.

Treten Sie zurĂĽck und wiederholen Sie die GrĂĽnde, warum Sie die Investition in Betracht ziehen:

Viele Investoren werden durch das Versprechen künftiger Reichtümer so verblendet, dass sie die Realität des Geschäfts oder die langfristige Erfolgsquote neuer Unternehmen vergessen. Als Ergebnis plündern sie ihre Spar- und Rentenkonten, um über Nacht zu Millionären zu werden.

Tatsache ist, dass weniger als ein Viertel der neuen Unternehmen das fünfte Jahr überleben, und die Mehrheit der Unternehmen, die überleben, sind selten Markterfolge mit enormen Renditen für ihre Aktionäre. Explorative Öl- und Gasquellen sind bekanntermaßen riskant; Bohrlöcher, die die Bohrkosten nach Zahlung der angefügten Lizenzgebühren und Überschreibungen zurückgeben, sind noch seltener. Wenn Sie oder die Gruppe, in die Sie investieren, Millionen von Dollar haben, um die besten Aussichten zu erwerben und die neuesten Bohrtechniken und -techniken zu verwenden, sind die Chancen, ein neues Feld zu finden, extrem gering.

Private Placement-Möglichkeiten sind in der Regel ein hohes Risiko oder Betrügereien. Folglich ist die Wahrscheinlichkeit, dass Ihre Gesamtinvestition verloren geht, sehr hoch. Die Beschränkung Ihrer Anlage auf Fonds, in denen Sie verlieren können, ohne Ihren gegenwärtigen oder zukünftigen Lebensstil zu beeinträchtigen, ist die einzig sinnvolle Strategie beim Kauf von Reg D-Wertpapieren.

Ein von der US-Börsenaufsichtsbehörde (SEC) oder von staatlichen Wertpapieraufsichtsbehörden nicht genehmigtes Angebot der Kategorie "Regulation D" muss weiterhin registriert werden, um von der Steuerbefreiung Gebrauch zu machen. Anleger müssen Mindestanlagen entweder als Dollarbetrag oder als Prozentsatz ihres Nettovermögens tätigen. Und nicht mehr als 1 Million Dollar pro Jahr an Wertpapieren können von einem bestimmten Emittenten verkauft werden, oder 2 Millionen Dollar, wenn Ihnen geprüfte Jahresabschlüsse vorliegen.

Obwohl die Regulierungsaufsicht eingeschränkt wurde, gelten diese Vorschriften. Stellen Sie sicher, dass die Investition, die Sie in Betracht ziehen, die Bundes- und Landesgesetze in vollem Umfang erfüllt, indem Sie die folgenden Schritte ausführen:

Es gibt keinen Ersatz für die Verifizierung und Validierung der Informationen in einem D-Angebot - nichts sollte für bare Münze genommen werden. Due Diligence ist kein persönlicher Affront oder ein Zeichen von Misstrauen; Alle professionellen Emittenten werden Ihre Fragen erwarten und versuchen, jegliche Verwirrung oder Fehleinschätzungen zu beheben.

Hier sind einige empfohlene Überprüfungen, mit denen Sie Ihren Due-Diligence-Prozess beginnen können:

Ein favorisierter Trick skrupelloser Befürworter ist es, ihrer potenziellen Marke zu sagen, dass die Investitionsmöglichkeit schnell ausverkauft ist, manchmal als eine Erklärung, warum es nicht genügend Zeit gibt, damit der Anleger das Angebot richtig untersuchen kann. Promotoren sind darin versiert, potenziellen Investoren das Gefühl zu geben, dass die Investition eine "einmalige Chance" ist, die verschwinden wird und niemals wiederkehren wird. Sie appellieren an die Emotionen mit den versprochenen Reichtümern und den Insignien, die diese Reichtümer bringen werden.

Von dem Siegeszug des Erfolges überwältigt, übersieht der Anleger oft die wahrscheinlicheren Fallstricke und die Wahrscheinlichkeit des Scheiterns. Eine unantastbare Regel von professionellen Kapitalisten lautet: "Reagiere nie auf eine vom Emittenten festgesetzte Frist." Sie verstehen, dass nichts für immer ist und dass ihnen noch vor Ende des Monats 10 weitere Angebote angeboten werden - mit der gleichen Gewissheit der Rentabilität. Sie kennen auch die Chancen, einen Gewinner zu finden.

Als Konsequenz ist ihre erste Reaktion, wenn sie unter Druck gesetzt wird, eine vorzeitige Entscheidung zu treffen, darin, ihre Due Diligence zu stoppen, die Investition abzulehnen und zur nächsten Transaktion überzugehen. Ihre Handlungen sollten von jedem potenziellen Investor kopiert werden.

Viele Menschen haben erfolgreich in Start-ups und wachsende Unternehmen durch Privatplatzierungen investiert und werden dies auch in Zukunft tun, da nur wenige Unternehmer in der Lage sind, ihre Unternehmen ohne die Verfügbarkeit von Fremdkapital zu booten oder ihre Ideen zu nutzen. Die Fähigkeit, mit Hilfe Ihrer Freunde, Nachbarn und der Öffentlichkeit ein Geschäft aufzubauen, ist für den American Dream von entscheidender Bedeutung und sollte niemals eingeschränkt oder abgelehnt werden.

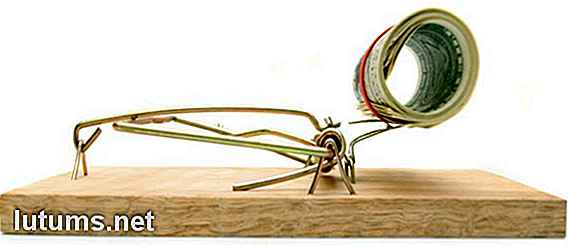

Gleichzeitig wird der Privatplatzierungsmechanismus leicht von Kriminellen missbraucht, die ein leichtes Leben suchen. Wenn man seine Investitionsinteressen auf Privatplatzierungen öffnet, ist es ähnlich, als würde man durch eine dunkle Gasse in einer Großstadt gehen - es ist sinnvoll, auf alles vorbereitet zu sein, was in den Schatten lauert. Wenn Sie diese Tipps befolgen, werden Sie sicher bleiben - und immer an die Macht von "Nein" denken.

4 große persönliche Finanzen Bücher, um Ihnen aus Schulden zu helfen

Schuldenerlass ist kein einfacher Prozess, aber ein erreichbares Ziel. Die Beseitigung von Schulden erfordert Disziplin, Geduld und einen soliden Finanzplan. Bücher können Ihnen helfen, einen Finanzplan zu erstellen. Wir verbringen so viel Zeit vor dem Fernseher, aber das Lesen hat so viele Vorteile, einschließlich der Schulung zu Themen wie persönliche Finanzen und Geldmanagement. St

Auto-Versicherungs-Scores beginnen endlich, einige der Rampenlicht mit Kredit-Scores zu teilen. Die Verbraucher erfahren mehr darüber, was dieses andere Kredit-Scoring-Modell ist und wie es möglicherweise Kfz-Versicherungskosten erhöhen oder senken könnte.Also, was genau ist ein Auto-Versicherungs-Score? Hi