Die Finanzkrise der spÃĪten 2000er Jahre mag eine immer entferntere Erinnerung sein, aber sie hat ein hartnÃĪckiges VermÃĪchtnis hinterlassen: hartnÃĪckig niedrige Zinsen fÞr risikoarme Anlagevehikel mit niedrigen Renditen. Die ZinssÃĪtze auf Sparkonten, Geldmarktfonds und Staatsanleihen bleiben auf oder unter der Inflationsrate. NatÞrlich bleiben die ZinssÃĪtze fÞr Hypothekendarlehen und Autokredite auch historisch niedrig. Viele Ãkonomen glauben, dass die amerikanische Wirtschaft ohne diesen RÞckenwind nicht annÃĪhernd so gut wÃĪre.

Die Finanzkrise der spÃĪten 2000er Jahre mag eine immer entferntere Erinnerung sein, aber sie hat ein hartnÃĪckiges VermÃĪchtnis hinterlassen: hartnÃĪckig niedrige Zinsen fÞr risikoarme Anlagevehikel mit niedrigen Renditen. Die ZinssÃĪtze auf Sparkonten, Geldmarktfonds und Staatsanleihen bleiben auf oder unter der Inflationsrate. NatÞrlich bleiben die ZinssÃĪtze fÞr Hypothekendarlehen und Autokredite auch historisch niedrig. Viele Ãkonomen glauben, dass die amerikanische Wirtschaft ohne diesen RÞckenwind nicht annÃĪhernd so gut wÃĪre.

Was bedeutet das fÞr Leute, die fÞr den Ruhestand planen mÃķchten? Die erste HÃĪlfte der 2010er Jahre war gut fÞr risikofreudige Aktienanleger, aber nicht jeder kann es sich leisten, seine finanzielle Zukunft auf Wachstumswerte zu setzen. Wenn Sie ÃĪlter werden, sollten risikoÃĪrmere Instrumente wie Sparbriefe und Dividendenaktien einen immer grÃķÃeren Teil Ihres Portfolios ausmachen. Selbst wenn Sie ein Spring Chicken sind, ist es ratsam, einen Teil Ihrer Ersparnisse diesen Wertpapieren zuzuweisen.

Series I-Sparbriefe bieten eine einzigartige Gelegenheit fÞr allgemein konservative Sparer, die keine Subinflationsrenditen fÞr ihre Anlagen akzeptieren wollen.

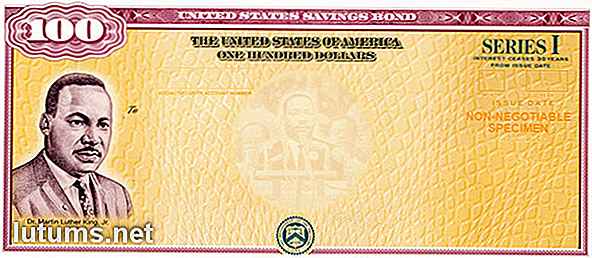

Series I Sparbriefe sind Treasury Bonds, was bedeutet, dass sie zu den sichersten Anlagen gehÃķren. Das Finanzministerium beschreibt sie als "risikoarme, liquide Sparprodukte". Obwohl es keine vollkommen sichere Investition gibt, ist es bemerkenswert, dass die US-Regierung ihren Verpflichtungen gegenÞber AnleiheglÃĪubigern nie nachgekommen ist.

Im Gegensatz zu T-Bills sind Anleihen der Serie I nicht mit frustrierend langen Laufzeiten oder hohen MindestanlagebetrÃĪgen ausgestattet. Andererseits bieten sie nicht die wettbewerbsfÃĪhigen Renditen vieler Investment-Grade-Kommunalanleihen. Als Zero-Coupon-Anlagen emittieren Series-I-Zertifikate keine Zinsen fÞr periodische Auszahlungen. stattdessen wird das Interesse, dass jedes Wertpapier anfÃĪllt, auf seinen Auszahlungswert addiert. Wenn Sie eine Series-I-Anleihe verkaufen, erhalten Sie einen Kapitalbetrag, der den Kapitalbetrag und alle aufgelaufenen Zinsen enthÃĪlt.

Series-I-Anleihen werden in der Regel fÞr mindestens fÞnf Jahre gehalten, aber sie kÃķnnen frÞher ausgezahlt werden, wenn Sie bereit sind, eine kleine Strafe zu zahlen. Ihre ZinssÃĪtze werden durch Kombination einer "festen" und einer "Inflationsrate" ermittelt, um zu einer "zusammengesetzten" Rate zu kommen. Wenn Sie Ihre Anleihe kaufen, sperren Sie Ihren festen Zinssatz - derzeit auf 0, 2% festgelegt - fÞr die gesamte Laufzeit, wÃĪhrend sich Ihre Inflationsrate im Mai und November alle sechs Monate ÃĪndert. Die aktuelle zusammengesetzte Rate wird auf 1, 38% festgelegt.

Die Series-I-Anleihe wird oft mit der Series EE-Anleihe verglichen, einem weiteren nichttraditionellen Treasury-Fahrzeug. Beide werden in viel kleineren Tranchen ausgegeben als traditionelle T-Bills; Sie kÃķnnen I-Bonds und EE-Bonds fÞr nur $ 25 kaufen. Nach der Schwelle von $ 25 kÃķnnen beide Arten von Anleihen in Schritten von einem einzigen Penny gekauft werden. I-Bonds und EE-Bonds bieten ÃĪhnliche Steuervorteile.

Der bemerkenswerteste praktische Unterschied zwischen EE-Sparbriefen und I-Sparbriefen betrifft ihre ZinssÃĪtze. WÃĪhrend die I-AnleihezinssÃĪtze berechnet werden, indem zu einer variablen Inflationsrate, die alle sechs Monate als Reaktion auf den Verbraucherpreisindex fÞr urbane Verbraucher (CPI-U) neu angepasst wird, ein vorher festgelegter Zinssatz addiert wird, bieten nach 2005 emittierte EE-Anleihen feste Renditen Diese sind mit den geltenden ZinssÃĪtzen fÞr fÞnfjÃĪhrige Schatzanleihen wettbewerbsfÃĪhig.

Ein weiterer Punkt der Unterscheidung: Das Finanzministerium hat aufgehÃķrt, Papier-EE-Anleihen zu verkaufen. Wenn Sie eine Series EE-Anleihe besitzen mÃķchten, mÞssen Sie sie Þber das Online-TreasuryDirect-Portal des Treasury erwerben und in einer sicheren, elektronischen Form halten. Es ist immer noch mÃķglich fÞr Einzelpersonen, Papier-I-Bonds mit ihrer SteuerrÞckerstattung zu kaufen. Mit EE-Bonds ist das nicht mÃķglich.

Series I Sparbriefe sind risikoarme, relativ zinsgÞnstige Fahrzeuge, die jahrelang gehalten werden sollen. Wenn der Nennbetrag Ihrer Anleihe 5.000 US-Dollar betrÃĪgt, erhalten Sie 5.000 US-Dollar zuzÞglich Zinsen, wenn Sie ausverkauft sind, unabhÃĪngig davon, was der Anleihemarkt in der Zwischenzeit getan hat.

Der Gesamtzins einer I-Anleihe wird in zwei Teilen berechnet:

Um den tatsÃĪchlichen zusammengesetzten Zinssatz zu bestimmen, verwendet das Finanzministerium die folgende Formel:

zusammengesetzte Rate = [feste Rate + (2 x Inflationsrate) + (feste Rate x Inflationsrate)]

Momentan sieht diese Gleichung so aus:

[.02 + (2 x .0059) + (.02 x .0059)] = .02 + .0118 + 0.0000118 = .0138 = 1.38%

Der Zinsanteil des Vormonats wird am ersten Tag jedes Monats dem bestehenden Saldo einer I-Bonds gutgeschrieben, aber die Zinsen werden nur halbjÃĪhrlich erhÃķht. Mit anderen Worten, der Papierwert der Anleihe erhÃķht sich jeden Monat, was jedoch lediglich die Addition von einem Sechstel der Zinsen der Vorperiode widerspiegelt.

Diese Vereinbarung soll die LiquiditÃĪt dieser Wertpapiere erhÃķhen und die monatlichen RÞcknahmen attraktiver machen. Bei den aktuellen ZinssÃĪtzen wÞrde der Nennwert Ihrer Anleihe - zuzÞglich aller Zinsen, die sie vor dem letzten Zinsaufschlag aufgelaufen hatte - um 0, 12% pro Monat steigen.

Bevor Sie ein Wertpapier kaufen, ist es wichtig, seine BeschrÃĪnkungen und EinschrÃĪnkungen zu verstehen. Inhaber von I-Bonds mÞssen die folgenden Probleme beachten:

Sie mÞssen die Zinszahlungen Ihrer I-Bonds mit einer Einkommenssteuer bezahlen, aber diese Fahrzeuge sind von den staatlichen und lokalen Einkommenssteuern befreit. Wenn Sie Anleihen als Geschenk oder Erbschaft erhalten, mÞssen Sie mÃķglicherweise eine bundesstaatliche und / oder staatliche Schenkungsteuer, Erbschaftssteuer oder Verbrauchsteuer auf ihre Zinsen entrichten.

Wenn Sie Ihre Anleihen verwenden, um Bildungsausgaben fÞr Ihr Kind (oder eine andere abhÃĪngig) zu finanzieren, kÃķnnen Sie in der Lage sein, Bundeseinkommenssteuern zu vermeiden. Sie mÞssen den Kapitalbetrag und die Zinsen Ihrer Anleihen fÞr die anrechenbaren Ausgaben, einschlieÃlich StudiengebÞhren und KursgebÞhren, verwenden, und Ihre gewÃĪhlte Hochschule muss Anspruch auf staatliche Darlehenshilfe haben. UnabhÃĪngig davon, ob Sie Ihre Anleihen zur Finanzierung der Bildung Ihres Kindes oder Ihrer eigenen verwenden, mÞssen Sie mindestens 24 Jahre alt sein, wenn Sie die Anleihen erwerben, um fÞr die SteuervergÞnstigung zu qualifizieren; Obligationen, die vor dem 24. Lebensjahr erworben wurden, fallen unter keinen UmstÃĪnden steuerlich bedingt an. SchlieÃlich mÞssen Sie bestimmte Einkommensanforderungen erfÞllen.

Da I-Bonds eine langfristige Investition darstellen, kann sich die Art und Weise, wie Sie Ihre Zinszahlungen melden, auf Ihre Gesamtsteuerbelastung auswirken. Dazu gibt es zwei Methoden:

In der Vergangenheit waren Sammelobligationen der Serie I ausschlieÃlich einzelnen KÃĪufern vorbehalten. Im Jahr 2009 wurden die Regeln fÞr den Besitz von I-Bonds gelockert, um die meisten Unternehmen - darunter auch Gesellschaften mit beschrÃĪnkter Haftung und S-Corps sowie die meisten Trusts und Partnerschaften - in die FÃĪnge zu lassen. Diese Art von Sicherheit stellt nun eine entscheidende Inflationsabsicherung fÞr viele kleine Unternehmen dar, die keinen Zugang zu gÞnstigen Kreditbedingungen haben.

I-Bonds sind fÞr jeden verfÞgbar, der mindestens eines dieser Kriterien erfÞllt:

Diese letzte Berechtigungsklasse ist nahezu einzigartig. Im Gegensatz zu den meisten anderen Wertpapieren, einschlieÃlich Aktien, Unternehmensanleihen und T-Bills, kÃķnnen MinderjÃĪhrige direkt I-Bonds besitzen, ohne einen Trust als Vermittler zu verwenden. MinderjÃĪhrige kÃķnnen zwar keine Anleihen direkt Þber ihre eigenen TreasuryDirect-Konten kaufen, sie kÃķnnen jedoch Depotkonten verwenden, die mit den Hauptkonten ihrer VormÞnder verbunden sind.

Diese WÃĪchter mÞssen bei AnleihekÃĪufen tatsÃĪchlich den Abzug auslÃķsen, aber jede Anleihe wird direkt auf das Depotkonto des MinderjÃĪhrigen eingezahlt. NatÞrlich gibt es nichts, was MinderjÃĪhrige davon abhÃĪlt, sich im Raum aufzuhalten, wenn ihre VormÞnder diese EinkÃĪufe tÃĪtigen - Eltern, die ihre Kinder anderen Finanzinstrumenten als Giro- und Sparkonten aussetzen wollen, kÃķnnen diese Schnittstelle als pÃĪdagogisches Instrument nutzen.

I-Bonds verfÞgen Þber eine integrierte Absicherung gegen Inflation. Wenn die ZinssÃĪtze niedrig sind, ist diese Absicherung nicht spektakulÃĪr - seit 2010 hat die Anpassung des Verbraucherpreisindex an die Inflation fÞr nur einen Halbjahr Þber 2% gelegen. FÞr die meiste Zeit ist es fest unter 2% geblieben. Andererseits hat die jÃĪhrliche Inflationsrate seit Mitte der 2000er Jahre 2% nicht Þberschritten.

Selbst wenn I-Bonds die Inflation nicht deutlich unterbieten, ist die Tatsache, dass ihre ZinssÃĪtze als Reaktion auf Inflationsdruck vor Ort schwanken, eine groÃe Sache. Vergleichen Sie diesen integrierten Schutz mit dem einer 10-jÃĪhrigen T-Rechnung. Im Moment ergibt die 10-jÃĪhrige T-Rechnung rund 2, 7%. Das liegt deutlich Þber der aktuellen Inflationsrate von 1, 6%, aber was passiert, wenn die Inflation in zwei Jahren auf 5% steigt und dort fÞr die nÃĪchsten acht bleibt? In den letzten acht Jahren seiner Laufzeit wÞrde die 2, 7% ige T-Bill in diesem hypothetischen Beispiel eine inflationsbereinigte Rendite von -2, 3% aufweisen. In der Zwischenzeit wÞrden I-Bonds, die wÃĪhrend dieser lÃĪngeren Periode erhÃķhter Inflation ausgegeben wurden, hÃķhere ZinssÃĪtze aufweisen, die mit der Rate der PreiserhÃķhungen Schritt halten oder sie vielleicht sogar Þbertrafen.

Da die ZinssÃĪtze dieses Instruments als Reaktion auf den Inflationsdruck - unabhÃĪngig von den zum Zeitpunkt der Emission vorherrschenden ZinssÃĪtzen - steigen sollen, wÞrden selbst Anleihen, die vor dem genannten Inflationszeitraum gekauft wurden, gegen hohe Preise geschÞtzt sein. Im Gegensatz dazu bleiben T-Bill-KÃĪufer mit dem gleichen Zinssatz fÞr die jahrzehntelange Lebensdauer ihrer Anleihe fest, egal was mit den Verbraucherpreisen wÃĪhrend dieser Zeit geschieht. FÞr konservative Anleger ist die Wahl eindeutig: Eine inflationsgeschÞtzte, aber immer noch sichere Anleihe wie die Serie I bietet erhebliche Vorteile gegenÞber festverzinslichen Wertpapieren wie 10-jÃĪhrige Schatzwechsel.

Da sie von der Bundesregierung ausgegeben werden, unterliegen I-Bonds keiner staatlichen oder lokalen Steuer. DarÞber hinaus kÃķnnen Sie mit den flexiblen Steuerberichtsmethoden - Abgrenzung und Auszahlung - wÃĪhlen, wie Sie Ihre ZinsertrÃĪge besteuern. Wenn Sie beispielsweise eine groÃe Steuerrechnung fÞr das Jahr vermeiden mÃķchten, in dem Sie Ihre Anleihen einlÃķsen, kÃķnnen Sie die Methode der RÞckstellung verwenden, um die Kosten Þber viele Jahre zu verteilen. Wenn Sie Einkommenssteuern, die Sie noch nicht in Anspruch nehmen kÃķnnen, nicht bezahlen wollen - schlieÃlich werden I-Bond-Zinsen halbjÃĪhrlich wieder in den Nennwert der Anleihen eingepreist - kÃķnnen Sie den Schmerz mit der Auszahlung aufschieben Methode.

Inhaber von I-Obligationen, die die Tilgungs- und Zinszahlungen ihrer Anleihen zur Deckung qualifizierender Bildungsausgaben verwenden, kÃķnnen Bundessteuern vermeiden, sofern sie bestimmte Einkommenserfordernisse erfÞllen und die Anleihen nach ihrem 24. Lebensjahr erwerben.

I-Bonds werden durch den vollen Glauben und Kredit der Bundesregierung unterstÞtzt. Das allein sollte ein starkes Argument fÞr ihre Sicherheit sein, aber ihre Doodness bietet eine zusÃĪtzliche Sicherheitsebene. I-Bonds - mit ihrem jÃĪhrlichen Kauflimit von 10.000 Dollar - kÃķnnen einfach nicht in ausreichend groÃen Tranchen gekauft werden, um institutionelle KÃĪufer, Market-Maker oder andere Spieler anzuziehen, die als destabilisierende EinflÞsse wirken kÃķnnten.

LeerverkÃĪufer, die in Anleihen investieren, vermeiden I-Bonds zugunsten von Fahrzeugen mit laxeren Kauflimits. Die obligatorische 12-monatige Haltefrist hÃĪlt die kurzfristigen Anleger aus dem Markt heraus. Als I-Bond-KÃĪufer mÞssen Sie sich keine Sorgen machen, dass risikofreudige Spieler Ihre sorgfÃĪltig angelegten AnlageplÃĪne ruinieren.

Im Gegensatz zu normalen Staatsanleihen, Unternehmensanleihen und einigen anderen festverzinslichen Wertpapieren sind Serie-I-Sparbriefe sowohl flexibel als auch liquide. Beziehe dich auf den niedrigsten Kaufwert dieses Fahrzeugs von 25 Dollar und seine hauchdÞnnen Kaufschritte von einem Cent. Zur BestÃĪtigung letzterer verweisen wir auf die relativ kurze 12-monatige Haltefrist und die Þberschaubare dreimonatige Verzugszinsen fÞr kurzfristige Beteiligungen. Jede I-Anleihe hat eine Laufzeit von 20 Jahren und eine optionale VerlÃĪngerung um 10 Jahre. Diese Zahlen sind jedoch nur Richtwerte - Sie sollten sich nicht verpflichtet fÞhlen, Ihre Anleihen Þber Jahrzehnte zu halten.

Wenn Sie sich dazu verpflichten, Ihre I-Bonds zur Finanzierung bestimmter BildungsmaÃnahmen zu verwenden, kÃķnnen Sie eine Bundessteuer auf Ihre EinkÞnfte vermeiden. Um dies zu tun, mÞssen Sie nachweisen, dass Sie mindestens 24 Jahre alt waren, als Sie die Schuldverschreibungen gekauft haben und dass Sie diese ErtrÃĪge fÞr qualifizierende Bildungsausgaben fÞr sich selbst, Ihre FamilienangehÃķrigen oder Ihren Ehepartner ausgegeben haben. Diese beinhalten typischerweise:

Diese SteuervergÞnstigungen erstrecken sich in der Regel nicht auf die Kosten von LehrbÞchern, TÃĪtigkeitsgebÞhren, Raum- und Vorstandskosten, Leichtathletik und anderen nicht essentiellen Ausgaben.

Wenn Sie Ihre Ersparnisse in eine konservativere Art von Sicherheit bringen mÃķchten, mÞssen Sie sich woanders umsehen. FÞr einzelne Inhaber beschrÃĪnkt das Finanzministerium elektronische KÃĪufe von I-Bonds auf 10.000 USD pro Jahr und PapierkÃĪufe auf nur die HÃĪlfte. Wenn Sie ein typischer Sparer sind, ist dies wahrscheinlich genug, um als betrÃĪchtlicher, aber nicht unverhÃĪltnismÃĪÃiger Teil Ihres Portfolios zu dienen.

Im Vergleich dazu sind die KÃĪufe von elektronischen TIPS - inflationsgeschÞtzten Wertpapieren der US-Treasury, die Zinsen zu einem festen Zinssatz, der typischerweise hÃķher als die Inflationsrate ist - anfallen, auf 5 Millionen US-Dollar pro Auktion begrenzt. Diese Obergrenze ist offensichtlich fÞr einfache Anleger nicht erreichbar, aber die Entfernung zwischen 10.000 und 5 Millionen Dollar ist groÃ. Eine praktisch unbegrenzte Kaufobergrenze kann ihren Nutzen fÞr Sparer haben, die es sich leisten kÃķnnen, mehr als 10 000 Dollar pro Jahr einzusacken.

I-Bonds sind nÞtzlich fÞr College-Sparer, aber ihre Bildungssteuervorteile kommen mit einigen EinschrÃĪnkungen. Um Bundessteuern auf Anleihen zu vermeiden, die fÞr diesen Zweck gekauft wurden, mÞssen Sie diese Vorbehalte beachten:

Obwohl die Ertragskraft der Anleihen der Serie I inflationsgeschÞtzt ist, werden diese Wertpapiere Sie nicht reich machen. Mit einer Inflation auf historischen TiefstÃĪnden erzielen I-Bonds derzeit eine jÃĪhrliche Rendite von 1, 38%. Das ist etwas mehr als die HÃĪlfte der Rendite der 10-jÃĪhrigen T-Bill, die oft als Benchmark fÞr festverzinsliche Wertpapiere mit geringem Risiko angesehen wird.

Andererseits bietet der Inflationsschutz von I-Bonds einen Vorteil gegenÞber T-Bills. DarÞber hinaus sind die aktuellen Preise fÞr FÞnfjahres-CDs, die Þber Online-Institutionen wie die Ally Bank und die GE Capital Bank angeboten werden, etwas hÃķher: 1, 60% bzw. 2, 10%.

Wenn Sie eine I-Bond kaufen, wissen Sie, was Sie bekommen. FÞr einige Investoren ist das wahrscheinlich eine gute Sache. FÞr andere lÃĪsst es ein wesentliches StÞck des Investitionspuzzles heraus: das Profitmotiv. Da Sie auf Ihren Erstkauf einer I-Anleihe nicht bieten kÃķnnen und sich nicht auf Wertschwankungen verlassen kÃķnnen, um Ihre Margen aufzufÞllen, dient der Zinssatz Ihrer Anleihe als einzige Renditequelle. WÃĪhrend die inflationsbereinigte Komponente des Zinssatzes eine gewisse Chance fÞr Wachstum bietet, sollten Sie keine ÞberwÃĪltigenden Renditen erwarten.

Im Gegensatz dazu kÃķnnen Sie sich fÞr elektronische TIPS bewerben. FÞr regulÃĪre Anleger ist das TIPS-Angebot nicht wettbewerbsfÃĪhig; Sie mÞssen den Kurs akzeptieren, den das Finanzministerium zu Beginn jeder Auktion festlegt. Wie bei den I-Bond-ZinssÃĪtzen werden die TIPS-ZinssÃĪtze jedoch nach der vorherrschenden Inflationsrate berechnet. Besser, das nicht-wettbewerbsfÃĪhige Bietsystem garantiert, dass Sie die genaue Sicherheit in genau der Menge erhalten, die Sie angefordert haben. Sie werden nicht durch erfahrenere Investoren herausgefordert werden.

Es gibt zwei MÃķglichkeiten, Series I-Sparbriefe zu kaufen und zu halten:

TreasuryDirect wird vom US-Finanzministerium verwaltet und ist rund um die Uhr verfÞgbar. Wenn Sie Þber dieses Portal kaufen, stimmen Sie zu, ein sicheres Online-Konto anstelle eines altmodischen Anleihezertifikats zu akzeptieren. WÃĪhrend Sie nicht die Befriedigung haben werden, ein wertvolles StÞck Papier zu halten, mÞssen Sie sich auch keine Sorgen darÞber machen, Ihre Anleihe zu verlieren. (Obwohl als registrierte Wertpapiere I-Bonds unmÃķglich zu verlieren sind - nach der ÃberprÞfung Ihrer IdentitÃĪt und Kaufgeschichte wird das Finanzministerium gerne verlorene Zertifikate ersetzen.)

Wenn Sie im Laufe eines Jahres mehrere, kleinvolumige Anleihen kaufen mÃķchten, kÃķnnen Sie mit TreasuryDirect einen wiederkehrenden Kaufplan erstellen oder elektronische Bonds direkt Þber ein Lohnabzugsprogramm namens "Payroll Savings Plan" abfangen. Keines der Tools steht Inhabern von Papieranleihen zur VerfÞgung, aber Einzelpersonen kÃķnnen sowohl elektronische als auch Papier-I-Anleihen mit SteuerrÞckerstattungen erwerben.

Series I Sparbriefe bieten beeindruckende Steuervorteile, angemessene Renditen fÞr garantierte Investitionen und einen gewissen Inflationsschutz. Sie sind auch flexibel, flÞssig und einfach zu kaufen oder zu verkaufen. Auf der anderen Seite kommen I-Bonds mit frustrierenden Restriktionen, die erfahrene Anleger oder Leute, die viel Geld zum Verbrennen haben, entfremden kÃķnnen.

Die Quintessenz: Sie sind nicht jedermanns Sache, aber sie spielen eine wichtige Rolle in einem ausgewogenen, grundsÃĪtzlich konservativen Portfolio. Wenn Sie denken, dass sie fÞr Ihre BedÞrfnisse sinnvoll sind, versuchen Sie es - es ist nicht so, als wÞrden Sie bei diesem GeschÃĪft Geld verlieren.

Haben Sie schon einmal Series I-Sparbriefe in Ihrem Portfolio gehalten? WÞrden Sie diese Anlageklasse anderen empfehlen?

Wie teure Gesundheitsversorgung wirkt auf Amerikaner und Rentner

Amerika gibt fast 18% seines Bruttoinlandsprodukts (BIP) fÞr das Gesundheitswesen aus, mehr als 50% hÃķher als das zweithÃķchste Land, die Schweiz. Es ist jedoch wahrscheinlich, dass die Vereinigten Staaten im Gegensatz zur Schweiz gezwungen sein werden, zusÃĪtzliches Geld auszugeben, um die nationale Verteidigung zu verbessern, unsere alternde Infrastruktur zu ersetzen und unsere Investitionen in Bildung auszuweiten. Am

Top 5 Mahlzeiten Lieferservice fÞr beschÃĪftigte MÞtter

Es ist eine Menge Arbeit, drei Mahlzeiten pro Tag fÞr Ihre Familie zu geben. Es ist zeitaufwÃĪndig, teuer und arbeitsintensiv. Deshalb war ich begeistert, als ich von Lebensmittellieferdiensten hÃķrte, die frische Produkte und Fleisch an Ihre HaustÞr lieferten.Als Mutter gehe ich oft mindestens drei Mal pro Woche zum Supermarkt. Ei