Was bedeutet Ruhestand fÞr Sie? Ist es ein Zeitpunkt, an dem Sie aufhÃķren kÃķnnen zu arbeiten und zu tun, was Sie tun mÃķchten? Ist es eine Summe von Ersparnissen und Investitionen, bei denen ein Gehalt oder Lohn nicht mehr notwendig ist, um den gewÞnschten Lebensstil zu erhalten? Ist es das Alter, in dem Sie Anspruch auf Zahlungen fÞr SozialversicherungsbeitrÃĪge, Medicare und AARP (American Association of Retired Persons) haben?

Was bedeutet Ruhestand fÞr Sie? Ist es ein Zeitpunkt, an dem Sie aufhÃķren kÃķnnen zu arbeiten und zu tun, was Sie tun mÃķchten? Ist es eine Summe von Ersparnissen und Investitionen, bei denen ein Gehalt oder Lohn nicht mehr notwendig ist, um den gewÞnschten Lebensstil zu erhalten? Ist es das Alter, in dem Sie Anspruch auf Zahlungen fÞr SozialversicherungsbeitrÃĪge, Medicare und AARP (American Association of Retired Persons) haben?

Laut einer Umfrage des TransAmerica Center for Retirement Studies vom Juni 2013 planen 42% aller Arbeitnehmer, im Alter von 65 Jahren oder frÞher in Rente zu gehen, aber nur jeder Achte hat eine schriftliche Strategie, und viele dieser Faktoren Þbersehen ihre Ruhestandszufriedenheit wie Investitionsrenditen, Gesundheitskosten, Inflation und Steuern. Mit anderen Worten, viele Menschen trÃĪumen davon, frÞh in Rente zu gehen, haben aber nichts Konkretes getan, um ihr Ziel zu erreichen. Selbst diejenigen, die 10% oder mehr ihrer JahresgehÃĪlter durch unternehmensfinanzierte PlÃĪne wie IRAs oder 401ks sparen, haben im Durchschnitt nur 161.000 USD an Haushaltseinsparungen gesammelt, um ihre Ruhestandsjahre zu decken.

FÞr die meisten Menschen ist die FÃĪhigkeit, frÞh in Rente zu gehen, eine Folge von Entscheidungen, die in ihren frÞhen Arbeitsjahren getroffen wurden, sowie die Wahl des gewÞnschten Lebensstils, den sie nach Beendigung der BeschÃĪftigung zu genieÃen hoffen. Die Kombination aus den Kosten des Lebensstils, den Sie wÞnschen, und den Jahren, die Sie noch nicht arbeiten, treibt die Investitionskapitalmenge an, die Sie benÃķtigen, um Ihren Lebensstil zu erhalten.

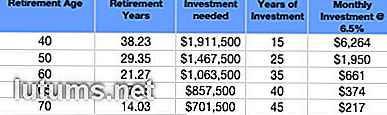

Zum Beispiel, wenn Sie ein 25-jÃĪhriger Mann sind und hoffen, im Alter von 40 Jahren in Rente gehen, ist es wahrscheinlich, dass Sie im Durchschnitt weitere 38, 23 Jahre nach Ihrem 40. Geburtstag leben, gemÃĪà der Tabelle der Lebenszeit 2009 der sozialen Sicherheit . Tabelle A zeigt die HÃķhe der monatlichen Einsparungen, die erforderlich sind, um ein Ruhestandseinkommen in HÃķhe von 50.000 USD pro Jahr bei einer Anlagerendite von 6, 5% vor BerÞcksichtigung von Inflation, SozialversicherungsbeitrÃĪgen oder Steuern zu erzielen.

Tabelle A: FÞr ein Jahreseinkommen von 50.000 US-Dollar benÃķtigtes Investment in verschiedenen Altersstufen

Wenn Sie wissen, dass Sie 1, 9 Millionen US-Dollar benÃķtigen, mÞssen Sie fÞr die nÃĪchsten 15 Jahre im Durchschnitt jÃĪhrlich fast 75.000 US-Dollar investieren, um eine durchschnittliche jÃĪhrliche Rendite von 6, 5 Prozent zu erzielen. Wenn Sie Ihre Anlagerendite auf 13, 0% jÃĪhrlich verdoppeln, mÞssten Sie immer noch etwa 42.000 USD pro Jahr investieren. Tatsache ist, dass die Zahlen fÞr Sie nicht funktionieren, wenn Sie ein durchschnittliches Einkommen von weniger als 100.000 US-Dollar pro Jahr erzielen und nicht bereit sind, den GroÃteil Ihrer laufenden Einnahmen in den Ruhestand zu investieren. DarÞber hinaus mÞssen Sie bereit sein, einen Lebensstandard zu genieÃen, der mindestens gleich der unteren Mittelklasse ($ 32.500 bis $ 60.000) Þber Ihre Ruhestandsjahre ist

Das Alter, in dem Sie die Freiheit von einer VollzeitbeschÃĪftigung mit einem gewissen Maà an Sicherheit genieÃen kÃķnnen, hÃĪngt von den folgenden Lebensentscheidungen ab.

Um die Wende vom 19. zum 19. Jahrhundert erlangten mittellose britische Adelsfamilien ihr VermÃķgen durch den Handel mit Titeln fÞr amerikanisches Bargeld. Nouveau riche amerikanische VÃĪter waren glÞcklich, ihre TÃķchter mit begleitenden Aussteuer zu bankrotten englischen Herren im Gegenzug fÞr eine adoptierte Abstammung zu vermÃĪhlen. WÃĪhrend Frauen, die wohlhabende MÃĪnner suchen, als "GoldgrÃĪber" bekannt sind, sind MÃĪnner genauso begierig darauf, zu heiraten. Einen wohlhabenden Partner zu finden, war schon immer eine Þbliche Methode, finanzielle Freiheit zu erlangen.

Das heiÃt, der richtige Partner muss der Beziehung keinen Reichtum bringen - jedoch sollten sie sich auf den Lebensstil einigen, den Sie gemeinsam teilen werden. Ein Partner, der geizig ist, und ein anderer, der verschwenderisch ist, finden es schwierig und frustrierend, sich auf einen vorzeitigen Ruhestand vorzubereiten - und wahrscheinlich nicht machbar. Sei sicher, dass dein potenzieller Partner deine Werte und Ambitionen teilt und bereit ist, ÃĪhnliche Opfer zu bringen, wenn und wenn es notwendig ist, um deine gemeinsamen Ziele zu erreichen.

Als Vater wÞrde ich nichts von einem meiner Kinder nehmen. Kinder sind jedoch teuer. Laut einem Bericht des US-Landwirtschaftsministeriums aus dem Jahr 2011 wird ein erstes Kind, das im Jahr 2011 geboren wurde, seine Eltern von 212.370 auf 490.830 Dollar kosten, um bis 18 oder im Durchschnitt etwa 27 Prozent der gesamten Haushaltsausgaben aufzubringen. GlÞcklicherweise ist das HinzufÞgen von Kindern nicht ganz so kostspielig: Das zweite Kind addiert weitere 14% der Bruttoausgaben, und das dritte zusÃĪtzliche 7%.

Diese Zahlen beinhalten keine College-Kosten. FÞgen Sie weitere $ 22.2261 fÞr eine Ãķffentliche Hochschule oder $ 43.289 fÞr eine private UniversitÃĪt pro Jahr hinzu, und Sie fangen an, Þber ernstes Geld zu sprechen. Ein Freund von mir sagt mir oft, dass sein Ruhestand "auf dem FuÃ" ist, in der Hoffnung, dass seine Kinder dort sein werden, um ihm und seiner Frau in ihren goldenen Jahren zu helfen.

Im Allgemeinen ist es teurer, in einer groÃen Stadt zu leben als in einer kleineren Stadt, an einer der KÞsten statt in der Mitte des Landes und im Norden statt im SÞden. New York City, San Francisco, Boston, Los Angeles und Washington, DC sind die teuersten Orte in Amerika zu leben, wÃĪhrend Fayetteville, Memphis und Norman, Oklahoma nach dem Cost of Living Index zu den am wenigsten teuren Standorten gehÃķren vom Rat fÞr gemeinschaftliche und wirtschaftliche Forschung.

Zum Beispiel wÞrde ein $ 50, 000 Lebensstil in Norman zusÃĪtzliche $ 81, 670 erfordern, um in New York City zu erhalten. Umgekehrt ist der Wechsel von einem Bereich mit hohen Kosten, in dem Sie mÃķglicherweise beschÃĪftigt waren, zu einem kostengÞnstigeren Bereich fÞr den Ruhestand eine gemeinsame Strategie. Viele Amerikaner ziehen es vor, in den Ruhestand zu treten und in einem kleineren Land zu leben, um ihre Altersvorsorge zu strecken.

Es ist praktisch unmÃķglich, frÞh in Rente zu gehen, wenn Sie alle oder einen GroÃteil Ihres Einkommens fÞr den Lebensunterhalt verbrauchen. Gleichzeitig beinhalten die ersten 20 BeschÃĪftigungsjahre in der Regel hohe Ausgaben fÞr Heime und Kinder, so dass das Sparen besonders schwierig ist und zu Opfern und Deprivation fÞhren kann. Die BedÞrfnisse von heute mit Ihren ZukunftsplÃĪnen zu vereinbaren, ist eine der schwierigsten Entscheidungen, die Sie treffen werden.

Wenn Sie mit Entscheidungen wie dem Kauf eines neuen Autos oder dem Fahren des alten Autos, das fÞr ein paar Jahre ausgezahlt wird, ringen, werden Sie verstehen, dass der Unterschied zwischen der Einsparung von 10% und 20% Ihres Einkommens dramatische Auswirkungen auf das Alter hat Sie kÃķnnen bequem in Rente gehen und die HÃķhe der KapitalertrÃĪge genieÃen. Die Aufrechterhaltung eines bescheidenen Lebensstils vor und nach der Pensionierung verbessert die MÃķglichkeit, dass Sie frÞh in Rente gehen und den Lebensstandard beibehalten kÃķnnen, den Sie wÃĪhrend der BeschÃĪftigung genossen haben.

Ein Bericht von Fidelity Investments aus dem Jahr 2012 geht davon aus, dass ein durchschnittliches 65-jÃĪhriges Paar 240.000 US-Dollar benÃķtigt, um medizinische Kosten durch Ruhestand zu decken. Diese SchÃĪtzung beinhaltet nicht die Kosten fÞr die GesundheitsfÞrsorge vom Alter der vorzeitigen Pensionierung bis zum Alter von 65 Jahren (wenn Medicare verfÞgbar ist), einschlieÃlich der Kosten der mandatierten Deckung gemÃĪà dem Affordable Care Act, der 2014 in Kraft tritt.

WÃĪhrend Gesundheitsprobleme mit zunehmendem Alter zunehmen, resultieren viele der Krankheiten und Bedingungen aus schlechten Lebensstilwahlen wie Rauchen, zu viel Alkohol, schlechten DiÃĪten und keiner Ãbung. Ein Raucher pro Tag zahlt durchschnittlich 150 US-Dollar pro Monat fÞr Zigaretten und kann bis zu 50% mehr fÞr KrankenversicherungsprÃĪmien verlangen, was damit begrÞndet ist, dass Raucher mit zunehmendem Alter hÃķhere Gesundheitskosten verursachen.

Abgesehen von Fragen der LebensqualitÃĪt wird Ihre Entscheidung, sich ungesunden Gewohnheiten hinzugeben, in spÃĪteren Jahren auch Geld kosten. Sie benÃķtigen einen grÃķÃeren Investitionspool, um die hÃķheren Kosten zu decken, die wahrscheinlich aus Gesundheitskosten entstehen, selbst wenn Ihre Lebenserwartung abnimmt.

Viele derzeitige Rentner arbeiten weiterhin auf Teilzeitbasis, entweder weil sie genieÃen, was sie tun (ist es nicht das, worum es im Ruhestand geht?) Oder weil sie zusÃĪtzliches Einkommen brauchen. In der Lage zu sein, bei der DurchfÞhrung von AktivitÃĪten, die Sie genieÃen, Geld zu verdienen, ist ein echter Bonus, und die Dollars, die Sie verdienen, werden die Menge an Kapital reduzieren, die jedes Jahr von Ihrem Rentenportfolio benÃķtigt wird.

Wenn Sie Þber spezielle Kenntnisse und SchreibfÃĪhigkeiten verfÞgen, kÃķnnen Sie mÃķglicherweise ein regelmÃĪÃiges Einkommen aus dem Verkauf von Artikeln und Blogs erzielen. Zum Beispiel hat Kevin Yee, ein ehemaliger Mitarbeiter von Disneyland, seit 2008 16 BÞcher Þber Walt Disney World geschrieben oder mitgeschrieben. Ein Freund liebt es Golf zu spielen; Er arbeitet Teilzeit im Golfshop fÞr einen Stundenlohn plus kostenlose Greenfees im Wert von $ 75 pro Runde. Ein anderer Freund liebt die Holzbearbeitung und verkauft seine StÞcke regelmÃĪÃig an Nachbarn, die sie auch anderen empfehlen; Er hat jetzt mindestens einen Auftragsbestand von einem Jahr und er liebt es. GÃĪrtner kÃķnnen Produkte auf lokalen BauernmÃĪrkten verkaufen; Computerfreunde kÃķnnen anderen Rentnern die Magie des Internets beibringen oder Websites entwickeln; Diejenigen, die gerne kochen und backen, kÃķnnen Klassen unterrichten, Mahlzeiten anbieten oder Produkte an lokale Unternehmen liefern. Die Chancen stehen gut, wenn Sie etwas lieben und gut darin sind, wird jemand Sie fÞr das Produkt oder die Dienstleistung zahlen, die Sie liefern.

Bei rechtzeitiger Planung kann eine vorzeitige Pensionierung eine MÃķglichkeit fÞr Sie sein. Und wenn Sie vorhaben, weiterhin beratend oder als Ihr eigener Chef zu arbeiten, wird der Traum vom vorzeitigen Ruhestand viel praktischer, solange Sie vorausschauend planen und realistische Erwartungen haben sowie die Bereitschaft, auf sofortige Befriedigung fÞr zukÞnftige Sicherheit zu verzichten. Sich ein sicheres Gehalt zu leisten und sich selbststÃĪndig zu machen, um AktivitÃĪten zu verfolgen, die man im mittleren Alter (45-65 Jahre) genieÃt, ist fÞr die meisten Menschen mÃķglich, wenn man Disziplin und FlexibilitÃĪt vor und nach Beendigung der Anstellung praktiziert.

Welche anderen Tipps kÃķnnen Sie vorschlagen, um einen vorzeitigen Ruhestand zu erreichen?

Wie man ein guter Vermieter sein kann - 7 Tipps, RatschlÃĪge und Verantwortlichkeiten

Die GrÞndung einer Hausverwaltung ist ein hartes GeschÃĪft, schlicht und einfach. Vermieter befassen sich mit den Problemen von Mietern, die sich stÃĪndig beschweren mÞssen, Mietern, die ihre Miete nicht bezahlen, und was wie endlose, hohe Dollar-Immobilienreparaturen wirken kann. Ein Mietobjekt zu kaufen und ein Vermieter zu werden, ist mit viel Stress und Verantwortung verbunden, und all diese Dinge kÃķnnen einen wohlmeinenden EigentÞmer in einen abgestumpften Vermieter verwandeln.Oftma

17 Tipps zum Umgang mit Workplace Burnout & Job Stress

Findest du jeden Tag bei der Arbeit die Bewegungen? Triffst du dich kÃķrperlich fÞr den Job, aber verlassst du deine Gedanken woanders hin? FÞhlst du dich losgelÃķst von dem, was dir frÞher Freude und ErfÞllung gegeben hat? Wenn ja, leiden Sie wahrscheinlich am Burnout am Arbeitsplatz.Burnout ist ein Zustand der emotionalen und physischen ErschÃķpfung, der durch eine lange Zeit des Stresses verursacht wird. Es ka