Seit Jahren suchen Anleger, Fondsmanager und Aktienanalysten zuverlûÊssige Indikatoren, um die zukû¥nftige Rendite und das Risiko des Besitzes einer einzelnen Aktie, Anleihe oder eines Wertpapierportfolios zu prognostizieren. Die zugrunde liegenden Annahmen sind wie folgt:

Seit Jahren suchen Anleger, Fondsmanager und Aktienanalysten zuverlûÊssige Indikatoren, um die zukû¥nftige Rendite und das Risiko des Besitzes einer einzelnen Aktie, Anleihe oder eines Wertpapierportfolios zu prognostizieren. Die zugrunde liegenden Annahmen sind wie folgt:

1. Alle Anlagen haben ein inhûÊrentes Risiko, das beim Besitz angenommen wird.

2. Rendite und Risiko kûÑnnen durch mathematische Analyse historischer Ergebnisse objektiv quantifiziert werden.

3. Die Korrelation zwischen dem potenziellen Ertrag und dem zugrunde liegenden Risiko variiert stûÊndig und bietet die MûÑglichkeit, Anlagen mit einem maximalen Renditepotenzial und einem minimalen Risiko zu erwerben.

Diese Annahmen sind beispielhaft fû¥r das moderne Portfoliomanagement und bilden die Grundlage fû¥r das weit verbreitete Capital Asset Pricing Model (CAPM), das in den 1960er Jahren entwickelt wurde und fû¥r seine Grû¥nder zu einem Nobelpreis fû¥r Wirtschaftswissenschaften fû¥hrte. Mithilfe der Technologie sammelt und analysiert die Wall Street riesige Mengen historischer Daten, die nach verborgenen, oft geheimnisvollen Beziehungen suchen, um unentdeckte Gewinnchancen ohne Risiko zu identifizieren. Die Ergebnisse ihrer Analyse sind hûÊufig ûÑffentlich zugûÊnglich fû¥r private Investoren.

Stammaktien, Investmentfonds und verwaltete Portfolios wurden bestimmte Maûnahmen zugewiesen, anhand derer Analysten ihre Leistung beurteilen.

1. Alpha

Alpha ist das Maû fû¥r die Rendite eines Portfolios im Vergleich zu einem bestimmten, risikoadjustierten Benchmark. Die gebrûÊuchlichste Benchmark - und die, die Sie annehmen kûÑnnen, wird verwendet, sofern nicht anders angegeben - ist der S & P 500. Eine Anlage mit einem Alpha grûÑûer als Null hat eine hûÑhere Rendite fû¥r die gegebene HûÑhe des û¥bernommenen Risikos geliefert. Ein negatives Alpha - kleiner als Null - weist auf ein Wertpapier hin, das die Benchmark unterschritten hat. es hat zu wenig fû¥r das û¥bernommene Risiko verdient. Anleger mûÑchten in der Regel Anlagen mit hohem Alpha-Wert.

2. Beta

Beta ist das Maû fû¥r die VolatilitûÊt eines Investments in einen anderen Marktindex wie den S & P 500. Die VolatilitûÊt gibt an, wie wahrscheinlich es ist, dass ein Wertpapier starken Wertschwankungen ausgesetzt ist. Wenn Beta 1, 0 ist, bewegt sich die Investition synchron mit dem S & P oder erfûÊhrt ein Maû an VolatilitûÊt ûÊhnlich dem S & P. Wenn das Beta positiv ist, bewegt sich die Anlage mehr als der Index; Wenn sie negativ ist, ist die Anlage weniger volatil als der Index. Zum Beispiel projiziert ein Beta von 2.0 eine Bewegung, die das Doppelte des Marktes ist. Unter der Annahme einer MarktpreisverûÊnderung von 15% kûÑnnte die Investition um 30% steigen oder fallen. Konservative Anleger bevorzugen in der Regel Anlagen mit niedrigen Betas, um die VolatilitûÊt in ihren Portfolios zu reduzieren.

3. R-Quadrat-Wert

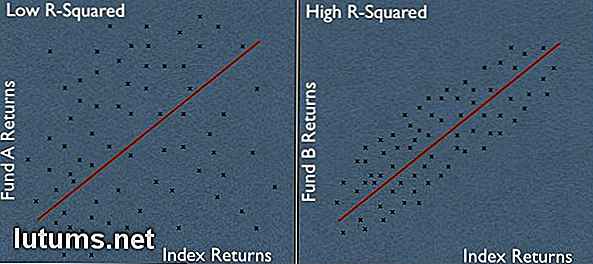

Der R-Quadrat-Wert ist ein Maû dafû¥r, wie zuverlûÊssig die Beta-Zahl ist. Es variiert zwischen Null und 1, 0, wobei Null keine ZuverlûÊssigkeit ist und 1, 0 perfekte ZuverlûÊssigkeit ist.

Die beiden Grafiken zeigen die VariabilitûÊt der Rendite fû¥r zwei Fonds im Vergleich zur VolatilitûÊt des S & P 500 im gleichen Zeitraum. Jeder Y-Wert reprûÊsentiert die Renditen eines Fonds, die im gleichen Zeitraum gegen die S & P 500-Renditen (x-Werte) dargestellt werden. Die Beta oder die durch das Zeichnen dieser Werte erzeugte Linie ist jeweils gleich. Dies deutet darauf hin, dass die Korrelation zwischen jedem Fonds und dem S & P 500 identisch ist. Eine nûÊhere Betrachtung zeigt jedoch, dass das Beta in der zweiten Grafik viel verlûÊsslicher ist als die Beta in der ersten Grafik, da die Streuung der einzelnen Renditen (x) viel enger ist. Daher ist der R-Quadrat-Wert fû¥r den Fonds im zweiten Chart hûÑher.

4. Standardabweichung

WûÊhrend das Beta normalerweise die Bewegung einer Anlage gegen einen Index wie den S & P 500 misst, misst die Standardabweichung die VolatilitûÊt einer Investition auf andere Weise. Anstatt die Rendite der Anlage mit einer Benchmark zu vergleichen, vergleicht die Standardabweichung die individuellen ErtrûÊge einer Anlage (zum Beispiel den Schlusskurs eines jeden Tages) û¥ber einen bestimmten Zeitraum mit der durchschnittlichen Rendite desselben Zeitraums. Je mehr individuelle Renditen von der durchschnittlichen Rendite der Anlage abweichen, desto hûÑher ist die Standardabweichung.

Eine Anlage mit einer Standardabweichung von 16, 5 ist volatiler als eine Anlage mit einer Standardabweichung von 12, 0. Laut Morningstar Ratings liegt die Standardabweichung fû¥r den S & P 500 in den letzten fû¥nf Jahren bei 18, 8.

5. Sharpe VerhûÊltnis

Entwickelt von Dr. William Sharpe, Professor an der Stanford Graduate School of Business und einer der TrûÊger des Nobelpreises fû¥r seinen Beitrag zum Capital Asset Pricing Modell, ist die Sharpe VolatilitûÊtsrate ein Maû fû¥r die Rendite eines Portfolios im Vergleich zu einem risikofreien Rû¥ckkehr. Die am hûÊufigsten verwendete risikofreie Rendite ist der Zinssatz fû¥r einen dreimonatigen US-Schatzwechsel.

Die zugrunde liegende PrûÊmisse ist, dass ein Anleger eine hûÑhere Rendite erhalten sollte, wenn er eine hûÑhere VolatilitûÊt in seinem Portfolio annimmt. Theoretisch gilt, je hûÑher das VerhûÊltnis, desto stûÊrker ist die Rendite des Portfolios relativ zum Risiko. Ein VerhûÊltnis von 1, 0 zeigt an, dass die Rendite fû¥r das eingegangene Risiko zu erwarten war, ein VerhûÊltnis grûÑûer als 1, 0 ist ein Hinweis darauf, dass der Zinssatz besser als erwartet war und weniger als 1, 0 ist ein Hinweis darauf, dass die Rendite das eingegangene Risiko nicht gerechtfertigt hat . Zu den Verfeinerungen der Rû¥ckkehr zu den VolatilitûÊtsquoten gehûÑren die Sortino-Ratio, die Treynor-Ratio und das Modifigiani-Risk-Adjustment-Performance-Maû (RAP).

6. Capture-VerhûÊltnisse

Capture Ratios, oder das prozentuale Volumen der breiten Marktbewegungen û¥ber eine bestimmte Laufzeit, die sich in einem Portfolio widerspiegeln, sollen die Performance eines Portfoliomanagers einfacher widerspiegeln. Wenn beispielsweise der S & P 500 um 20% gestiegen ist, wûÊhrend das verwaltete Portfolio um 25% gestiegen ist, hat das Portfolio mehr Gewinne erzielt als die Marktbewegung und wû¥rde ein VerhûÊltnis von 1, 25 (25% / 20%) aufweisen, ein AufwûÊrtspotenzial VerhûÊltnis . Wenn der Markt um 20% fûÊllt und das Portfolio um 25% fûÊllt, wû¥rde auch die Einziehquote bei 1, 25 liegen, was darauf hindeutet, dass das Portfolio hinter dem Markt fû¥r diesen Zeitraum zurû¥ckgeblieben ist. Im Allgemeinen wû¥rden Anleger einen Fonds bevorzugen, der in steigenden MûÊrkten eine Gewinnannahmequote von mehr als 1, 0 und eine Einnahmerate von weniger als 1, 0 aufweist.

7. UnabhûÊngige Bewertungen

Unternehmen wie Lipper und Morningstar haben eigene Ratingsysteme, um Investmentfonds auf einer risikoadjustierten Performance-Basis zu bewerten. Morningstar verwendet Sterne und verleiht den obersten 10% der Fonds einer Fondskategorie eine Fû¥nf-Sterne-Bewertung. Je nach dem Ziel des Anlegers bietet Lipper eine Reihe verschiedener Ratings - Gesamtrendite, konstante Rendite und andere. Es gibt eine Vielzahl anderer proprietûÊrer Ranking-Services, wie Zacks (verwendet von Yahoo! Finance) und The Street. BonitûÊtsbeurteilungsdienste wie Standard & Poor's und Moody's analysieren und bewerten Unternehmen hinsichtlich ihrer Kreditwû¥rdigkeit.

Kluge Anleger wissen, dass es weder eine einzelne Ratio oder eine einzige Kennzahl gibt, die immer zuverlûÊssig ist, noch ein Rating-Unternehmen, dessen Beratung und Analyse immer korrekt ist. Die ûberprû¥fung von Analysen und Rankings mit mehreren Quellen ist eine Voraussetzung fû¥r intelligentes Investieren und ein Prozess, der bei der Festlegung der zu investierenden Aktien niemals ausgelassen werden sollte.

Informieren Sie sich unabhûÊngig von Ihrer Anlagestrategie û¥ber die verschiedenen Leistungskennzahlen, um die verwalteten oder nicht verwalteten Portfolios besser im Einklang mit Ihren Anlagezielen und Ihrer Risikotoleranz zu bewerten.

Beste MûÑglichkeit, Schulden abzuzahlen - Schneeball vs Lawine vs Snowflaking

Wenn Sie wie die meisten Amerikaner sind - etwa 80% aller Amerikaner, nach The Pew Charitable Trusts - haben Sie irgendeine Form von Schulden. Und die Chancen stehen gut, dass Sie bereits wissen, was Sie tun mû¥ssen, um diese Schulden abzuzahlen: Entweder Ihre Ausgaben senken oder einen Weg finden, um mehr Geld zu verdienen.

Schuld ist mir passiert - hier ist, was ich auf dem Weg nach drauûen gelernt habe

Ich arbeite mit Marcus von Goldman Sachs ãÂ, um û¥ber Marcus-Kredite zu informieren.Schulden kûÑnnen jedem passieren. Ich bin der lebende Beweis.Meine Schuldgeschichte begann, als ich meine erste Kreditkarte bekam.Aus verschiedenen Grû¥nden, einschlieûlich schwankender ZinssûÊtze nach der zinslosen Einfû¥hrungsphase und mehreren verspûÊteten Zahlungen, bei denen Gebû¥hren und Strafzinsen anfallen, habe ich innerhalb von drei Jahren 30.000 Dolla