Steuern sind eine Belastung für alle, vor allem aber für einkommensschwache Personen und Familien, die möglichst viel Geld aufbringen müssen.

Steuern sind eine Belastung für alle, vor allem aber für einkommensschwache Personen und Familien, die möglichst viel Geld aufbringen müssen.

Interessanterweise zahlen Geringverdiener einen viel höheren Prozentsatz ihres Gehaltes an die Sozialversicherung als Hochverdiener, was ihre Steuerquote effektiv erhöht. Um diesen Effekt auszugleichen und die Menschen zur Arbeit zu ermutigen, schuf der Kongress 1975 das Einkommensteuerguthaben (EITC).

Das Programm läuft noch heute und bietet Steuererleichterungen und Zusatzeinkommen für Geringverdiener und Geringverdiener, insbesondere für Kinder.

Das EITC ist eine rückzahlbare Steuergutschrift, die denjenigen, die arbeiten, einen geldwerten Vorteil bietet. Wenn Sie haben, was der IRS als "Arbeitseinkommen" bezeichnet, können Sie eine zusätzliche Steuergutschrift erhalten, die Steuern, die Sie schulden könnten, ausgleichen oder sogar übersteigen kann.

Da es eine rückzahlbare Gutschrift ist, wird die IRS Ihnen einen Scheck über den Betrag schreiben, auch wenn Sie überhaupt keine Steuern schulden. Sie können das Guthaben beanspruchen, wenn Sie Einkommen aus Löhnen, Gehältern, Trinkgeldern, Provisionen oder selbständiger Tätigkeit haben. Personen, die nur soziale Sicherheit, Sozialleistungen oder Renten erhalten (oder anderweitig von ihren Investitionen leben), sind jedoch nicht für das EITC berechtigt.

Der Kredit wird bei höheren Einkommen auslaufen, aber die Grenzen für Einzelpersonen oder Familien mit Kindern steigen.

Es gibt eine Reihe von Anforderungen in Bezug darauf, wer das EITC nehmen kann, aber viele arbeitende Amerikaner treffen sie:

Alle traditionellen Quellen des Erwerbseinkommens, wie Gewinne aus selbständiger Erwerbstätigkeit, Löhne, Gehälter und Trinkgelder, sind enthalten. Zu EITC-Zwecken können Sie Leistungen aus dem Gewerkschaftsstreik und, wenn Sie unter dem Mindestalter für den Eintritt in den Ruhestand sind, Leistungen bei Erwerbsunfähigkeit mit einbeziehen.

Sie können sich auch dafür entscheiden, Ihren nicht steuerbaren Kampflohn als Erwerbseinkommen zu wählen, um das EITC zu beanspruchen. Unterhaltszahlungen, Arbeitslosenunterstützung, Renten, Sozialversicherungsbeiträge und Kapitalerträge, wie z. B. Zinsen und Dividenden, gelten nicht als Earned Income im Sinne des EITC.

Bis 2010 war der Vorschuss-EITC eine Option für Arbeitnehmer, die es ihnen erlaubten, ihre EITC-Gutschriften während des Jahres in ihren Gehaltsschecks zu erhalten, anstatt als Pauschalbetrag am Ende des Jahres. Es änderte nicht die Höhe des Kredits, nur der Zeitpunkt des Empfangs.

Dies ist nicht mehr verfĂĽgbar, aber das EITC ist ansonsten nicht betroffen.

Da dieser Kredit Menschen mit geringem Einkommen zugute kommen soll, steht er nur solchen Personen zur Verfügung, deren Einkommen bestimmte Grenzen nicht überschreitet. Steuerzahler mit Kindern können mehr verdienen (und immer noch qualifizieren) als diejenigen ohne Kinder, und die Gutschrift, die sie erhalten, kann auch größer sein.

Im Folgenden sind die Einkommensgrenzen und die maximalen Steuergutschriften aufgeführt. Beachten Sie, dass nicht jeder die maximale Steuergutschrift erhält. Im Allgemeinen, wenn Ihr Einkommen sehr hoch oder sehr niedrig ist, wird der Kredit, den Sie erhalten, niedrig sein.

Ihr Arbeitseinkommen und Ihr bereinigtes Bruttoeinkommen mĂĽssen jeweils niedriger sein als:

Die maximale Steuergutschrift, die Sie erhalten können, ist:

Wie Sie sehen können, sind Kreditbetrag und Einkommensgrenzen stark auf Steuerzahler mit Kindern und insbesondere auf Familien mit einem Verdiener ausgerichtet. Denken Sie daran, Sie können diesen Kredit nicht nehmen, wenn Sie als verheiratet Einreichung separat ablegen.

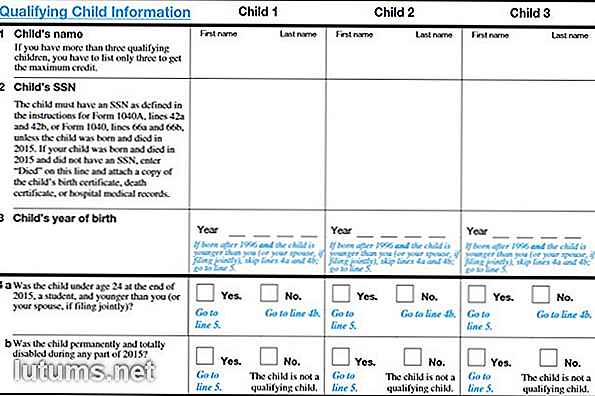

Ihre Steuergutschrift wird viel größer sein, wenn Sie mindestens ein qualifizierendes Kind haben. Das "qualifizierende Kind" deckt jedoch mehr als nur Ihre Kinder ab. Woher wissen Sie, ob Ihr Kind oder ein anderer abhängiger Verwandter ein qualifizierendes Kind ist?

Es gibt vier Tests, die eine Person bestehen muss, um als qualifiziertes Kind betrachtet zu werden:

1. Beziehung . Die Person muss in irgendeiner Weise mit dir verwandt sein. Er oder sie kann dein sein:

2. Alter . Die Person muss einer der folgenden sein:

3. Aufenthalt Die Person muss mindestens ein halbes Jahr mit Ihnen in den Vereinigten Staaten gelebt haben (oder mit Ihrem Ehepartner, wenn Sie eine gemeinsame RĂĽckkehr einreichen).

4. Gemeinsame Rückkehr . Im Allgemeinen können Sie niemanden als qualifizierendes Kind beanspruchen, das eine gemeinsame Rückkehr vornimmt. Details finden Sie auf der IRS-Website.

Eine Person kann nicht von mehr als einer Person als anspruchsberechtigtes Kind in Anspruch genommen werden. Wenn dies eine Situation ist, von der Sie denken, dass Sie darauf stoĂźen werden, hat das IRS Tiebreaker-Regeln bereitgestellt.

Die Verwendung des Online EITC-Assistenten ist der einfachste Weg, um Ihr Guthaben zu ermitteln. Wenn Sie den Assistenten und die Datei nicht auf Papier verwenden möchten, können Sie die Zeile leer lassen und der IRS berechnet sie für Sie. Lassen Sie auch die darunter liegenden Zeilen leer (in Bezug auf Überzahlungen oder Steuern geschuldet) und der IRS wird Ihre volle Rückerstattung berechnen. Die meisten seriösen Steuervorbereitungs-Software-Programme können auch die EITC berechnen.

Um den EITC zu beanspruchen, berechnen Sie einfach den Betrag, den Sie qualifizieren können, und geben Sie ihn in Zeile 64A Ihres Formulars 1040 ein. Sie können eines der 1040 Formulare (1040, 1040A oder 1040EZ) verwenden, um das EITC zu beanspruchen. Wenn Sie qualifizierende Kinder haben, müssen Sie auch den Zeitplan EIC ausfüllen.

Beachten Sie, dass viele Personen, die für das EITC infrage kommen, nicht gesetzlich dazu verpflichtet sind, einen Antrag zu stellen, da sie nicht genug Geld verdienen. Die Einreichung Ihrer Steuererklärung ist jedoch die einzige Möglichkeit, das EITC zu beantragen. Wenn Sie sich für das EITC qualifizieren und nicht einreichen, werden Sie diesen Kredit definitiv verpassen.

Neben dem EITC des Bundes bieten 25 Bundesstaaten und Washington, DC ihren eigenen Einkommensteuerguthaben für Einwohner an. Im Allgemeinen ist der Staat EITC ein Prozentsatz der EITC des Bundes. In einigen Staaten ist es ein rückzahlbares Guthaben (was bedeutet, dass Sie eine Rückerstattung von Geld von diesem Guthaben erhalten können, das über den geschuldeten Steuerbetrag hinausgeht). In anderen Staaten ist es jedoch nicht erstattungsfähig (Sie erhalten keine Rückerstattung Scheck über die Höhe der Steuer, die Sie schulden). Die IRS unterhält eine Liste der teilnehmenden Staaten und wie viel Prozent sie sind.

Die Einkommensteuergutschrift ist eine große Hilfe für viele einkommensschwache Personen und Familien. Da viele Personen, die sich für das EITC qualifizieren, nicht gesetzlich dazu verpflichtet sind, eine Erklärung abzugeben, werden sie von der Nichtanmeldung ausgeschlossen. Wenn Sie glauben, dass Sie in den vergangenen Jahren qualifiziert waren, aber das EITC nicht angenommen haben, haben Sie drei Jahre ab dem Datum, an dem Sie Ihre ursprüngliche Steuererklärung eingereicht haben, um das Formular 1040X zu ändern.

Haben Sie in der Vergangenheit das EITC oder das EITC ĂĽbernommen? Erwartest du, es dieses Jahr noch einmal zu nehmen?

34 Spaß, kostenlose Aktivitäten in London für Familien mit Kindern

Voller Schönheit, Geschichte und einer lebendigen Kultur ist London ein wunderbares Familienurlaubsziel. Ich lebe seit 17 Jahren in der pulsierenden Stadt London, England, und jetzt, wo ich im Ausland lebe, kommen meine Familie und ich nur ein- oder zweimal im Jahr zu Besuch. Aber ich bin entschlossen, keine Touristenpreise zu bezahlen und bin immer auf der Suche nach preiswerten Familienausflügen.S

Was ist ein Mitarbeiteraktienplan (ESPP) - Steuerregeln

Einer der größten Vorteile, den ein börsennotiertes Unternehmen seinen Mitarbeitern bieten kann, ist die Möglichkeit, Aktien selbst zu erwerben. Es gibt mehrere Möglichkeiten, dies zu tun, aber vielleicht ist die einfachste Methode der Mitarbeiterbeteiligung in einem Mitarbeiteraktienprogramm (ESPP) zu finden. Die