In dem BemĂĽhen, Steuererleichterungen in diesem Jahr zu erleichtern, brechen wir die verschiedenen IRS Steuerformulare auf, um Ihnen zu helfen, zu wissen, wenn Sie sie brauchen, und wie man sie benutzt.

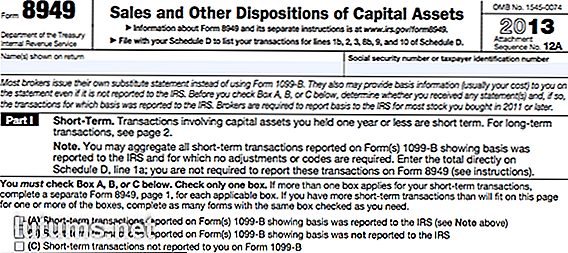

Wenn Sie Kapitalgewinne oder -verluste haben, um Ihre Steuern zu melden, sollten Sie sicherstellen, dass Sie sich einer Prozessänderung bewusst sind, die die IRS vor ein paar Jahren gemacht hat. Anstatt nur Ihre Transaktionen in Schedule D zusammenzufassen, müssen Sie sie möglicherweise auf dem Formular 8949 auflisten.

Wenn Sie Kapitalgewinne oder -verluste haben, um Ihre Steuern zu melden, sollten Sie sicherstellen, dass Sie sich einer Prozessänderung bewusst sind, die die IRS vor ein paar Jahren gemacht hat. Anstatt nur Ihre Transaktionen in Schedule D zusammenzufassen, müssen Sie sie möglicherweise auf dem Formular 8949 auflisten.

Es ist ein bisschen kompliziert, um anzufangen, aber sobald Sie organisiert sind, können Sie das Formular 8949 und Schedule D sehr schnell ausfüllen.

Erfahren Sie mehr ĂĽber Formular 8949 und die Ă„nderungen, wie Sie Kapitalgewinne und -verluste auf Ihre Steuern unten melden.

Wenn Sie ein Kapitalvermögen verkaufen (das ist ziemlich alles, was Sie besitzen - einschließlich Ihrer Besitzungen, Aktien, Sammlerstücke und Fahrzeuge), generieren Sie einen Kapitalgewinn, wenn Sie Geld für die Transaktion verdienen, und einen Kapitalverlust, wenn Sie Geld verlieren Transaktion.

Die IRS verlangt von Ihnen, dass Sie die Einkünfte aus allen Kapitalerträgen melden, damit Sie den korrekten Betrag der Einkommenssteuer zahlen können, aber Sie können auch einen Steuerabzug für bestimmte Arten von Kapitalverlusten in Anspruch nehmen. Sie können beispielsweise einen Kapitalverlust geltend machen, wenn Sie beim Verkauf von Aktien Geld verlieren, aber Sie können keinen Kapitalverlust geltend machen, wenn Sie beim Verkauf Ihres persönlichen Wohnsitzes Geld verlieren.

Kapitalgewinne und -verluste gibt es in zwei Varianten - kurz- und langfristig. Kurzfristig bezieht sich auf etwas, das Sie weniger als ein Jahr besaßen, und langfristig bezieht sich auf etwas, das Sie für ein Jahr oder mehr besaßen. Wenn Sie ein Bild für weniger als ein Jahr besitzen und es für weniger verkaufen, als Sie es gekauft haben, wäre das ein kurzfristiger Kapitalverlust. Wenn Sie Aktien länger als ein Jahr halten und mehr verkaufen, als Sie sie gekauft haben, wäre das ein langfristiger Kapitalgewinn.

Die IRS rekrutiert Ihren Broker, um Ihnen zu helfen, wenn Sie Ihren Gewinn oder Verlust berechnen. Wenn Sie Aktien, Anleihen, Investmentfonds oder andere Gegenstände über einen Broker gekauft und verkauft haben, wird der Broker den Preis, den Sie für den Artikel (bekannt als Basis) bezahlt haben, auf Ihrem 1099-B-Formular melden.

Bei einigen Assets erhalten Sie jedoch möglicherweise eine 1099-B ohne Angabe der Basis. In diesem Fall müssen Sie Ihre eigenen Datensätze überprüfen, um den richtigen Basisbetrag zu ermitteln. Sie verwenden die Basis, um zu bestimmen, wie viel vom endgültigen Verkaufspreis ein Gewinn oder ein Verlust ist. Auf Formular 8949 werden Sie aufgefordert, Ihre Artikel zu gruppieren, je nachdem, ob der Broker die Basis gemeldet hat oder nicht. Wenn die Basis für einige Transaktionen, aber nicht für andere gemeldet wird, können Sie am Ende mehrere 8949 Formulare einreichen.

Glücklicherweise hat das IRS den Prozess etwas einfacher gemacht, seit das Formular 8949 verlangt wird. Wenn alle Vermögenswerte, auf denen Sie Kapitalverluste oder Gewinne für das Jahr realisiert haben, (auf Ihrem 1099-B) mit der richtigen Basis gemeldet werden und Sie keine Anpassungen (Spalte g) oder Codes (Spalte f) eingeben müssen, Sie müssen das Formular 8949 nicht einreichen. Sie müssen jedoch noch den Zeitplan D einreichen.

Die tatsächlichen Informationen, die Sie auf dem Formular 8949 melden, sind nicht kompliziert, aber es könnte sein, dass Sie die Seite organisieren, auf der Sie sie anlegen. Bevor Sie die Formulare ausfüllen, erstellen Sie eine Liste aller Ihrer Gewinne und Verluste. Dann bestimmen Sie, ob Sie eine 1099-B für jede der Transaktionen haben. Als Nächstes teilen Sie Ihre Transaktionen in sechs separate Gruppen auf, wie unten gezeigt.

Seite eins:

Seite zwei:

Wenn die Basis für alle Ihre Transaktionen auf einem 1099-B gemeldet wurde und keine dieser Transaktionen erfordert, dass Sie Codes oder Anpassungen aufzeichnen, müssen Sie das Formular 8949 nicht einreichen, sondern können die Summe dieser Transaktionen direkt in Schedule D melden.

Auf Seite eins des Formulars 8949 melden Sie kurzfristige Transaktionen und auf Seite zwei melden Sie langfristige Transaktionen. Sie mĂĽssen jedoch ein separates Formular 8949 fĂĽr Transaktionen ausfĂĽllen, die auf derselben Seite gemeldet werden, jedoch nicht in dieselbe Kategorie fallen.

Wenn Sie beispielsweise 1099-B-Formulare für drei kurzfristige Transaktionen erhalten haben, die Basis jedoch nicht an das IRS gemeldet wurde, müssen Sie ein separates Formular 8949 für die Transaktion ausfüllen, in der die Basis nicht gemeldet wurde. Wenn Sie eine Reihe von Kapitalgewinnen oder -verlusten melden müssen, können Sie problemlos mehrere Formulare ausfüllen. Aus diesem Grund ist es wichtig, vor dem Start organisiert zu sein.

Sobald Sie Ihre Transaktionen sortiert haben, können Sie mit dem Ausfüllen des Formulars beginnen. Jede Transaktion benötigt mehrere spezifische Informationen:

Wenn mit der Immobilie etwas anderes als ein einfacher Kauf und Verkauf passiert ist, müssen Sie die Transaktion möglicherweise mit einem speziellen Code markieren. Sie müssen zum Beispiel einen Code für den Waschverkauf melden, indem Sie in Spalte f "W" und in Spalte g den nicht abzugsfähigen Teil des Waschverkaufs eingeben. Der Code "B" wird auch benötigt, wenn die Basis auf dem 1099-B falsch gemeldet wurde. Weitere Informationen finden Sie in den Anweisungen für das Formular 8949 und die Schedule D-Anweisungen.

Viele Transaktionen benötigen keinen Code. Nachdem Sie für jede Gruppe ein Formular 8949 ausgefüllt haben, führen Sie den Zeitplan D mit den Informationen aus den Formularen aus, um für jede Gruppe einen Gesamtgewinn oder -verlust zu erzielen. Von dort aus bestimmen Sie den Gesamtgewinn oder -verlust aus kurzfristigen Transaktionen und langfristigen Transaktionen und passen Ihr Einkommen letztendlich entsprechend an.

Während Formular 8949 kompliziert aussieht, muss es nicht sein, besonders mit Hilfe eines seriösen Steuervorbereitungsprogramms, das Informationen direkt von Ihrem 1099-B importieren kann. Wenn Sie von Anfang an gute Aufzeichnungen führen, wird das auch einfacher. Und stellen Sie sicher, dass alle 1099-B, die Sie erhalten, mit Transaktionen auf Ihrem Formular 8949 übereinstimmen, um Ärger zu vermeiden. Sobald Sie fertig sind, ist es ein Kinderspiel, Ihren Zeitplan zu vervollständigen.

8 Badezimmer Design & Remodeling Ideen auf einem Budget

Sie sind also bereit, Ihr Badezimmer neu zu dekorieren und neu zu gestalten. Aber 20.000 Dollar auf ein Luxus-Spa-Retreat fallen lassen ist Lichtjahre entfernt von dem, was Sie sich leisten können, zu verbringen. Hier ist die gute Nachricht: Sie brauchen kein Mega-Geld, um Ihr Badezimmer in einen entspannenden, kühlen Raum zu verwandeln.

Hilfe ein Leser: Was zu tun ist, wenn Sie auf Ihrer Hypothek umgedreht werden?

Ich bin wirklich verblüfft, dass die Leute so versucht sind, einfach von ihrem Haus wegzugehen, nur weil es weniger wert ist, als sie es verdienen. Ich lege den Wert in Anführungszeichen, denn was ein Haus wert ist, ist alles relativ. Ein Haus ist es wert, was jemand dafür zu zahlen bereit ist. Sicher, Sie können es auf vergleichbare Verkäufe in der Nachbarschaft stützen, aber das wird sehr schief, wenn Sie mit einer der größten Immobilienkorrekturen in der Geschichte der Vereinigten Staaten beschäftigen. Nur wei