Sparen für den Ruhestand ist nicht immer einfach, aber es gibt erhebliche Steuervorteile für Familien mit niedrigem und mittlerem Einkommen, die diese langfristigen Einsparungen priorisieren. Der "Retirement Savings Contributions Credit" (auch als "Spargutschrift" bezeichnet), eine Steuergutschrift zur Förderung von Altersgutscheinen, ermöglicht es einzelnen Empfängern, bis zu 1.000 US-Dollar als Steuergutschrift zu erhalten, während verheiratete Ehepaare bis zu 20.000 Euro erhalten können 2.000 $.

Sparen für den Ruhestand ist nicht immer einfach, aber es gibt erhebliche Steuervorteile für Familien mit niedrigem und mittlerem Einkommen, die diese langfristigen Einsparungen priorisieren. Der "Retirement Savings Contributions Credit" (auch als "Spargutschrift" bezeichnet), eine Steuergutschrift zur Förderung von Altersgutscheinen, ermöglicht es einzelnen Empfängern, bis zu 1.000 US-Dollar als Steuergutschrift zu erhalten, während verheiratete Ehepaare bis zu 20.000 Euro erhalten können 2.000 $.

Die wirklich gute Nachricht ist, dass das Sparguthaben mit allen anderen steuerlichen Anreizen funktioniert, die Sie bereits in Anspruch genommen haben. Zum Beispiel, wenn Sie Ihre 401k Beiträge bereits von Ihren Steuern abziehen können, können Sie immer noch in der Lage sein, das Sparguthaben zu verwenden, wodurch Ihre Steuerschuld noch weiter reduziert wird.

Nicht jeder hat Anspruch auf das Sparguthaben, da es sich um eine Steuergutschrift handelt, mit der Familien mit niedrigem bis mittlerem Einkommen dazu gebracht werden sollen, mit dem Sparen für den Ruhestand zu beginnen. Daher gibt es Einschränkungen hinsichtlich Alter, Einkommen und Abgabestatus.

Zuallererst sind die folgenden Personen nicht fĂĽr die Gutschrift geeignet:

Wenn keiner dieser Punkte auf Sie zutrifft, haben Sie möglicherweise Anspruch auf eine Steuergutschrift in Höhe von 10%, 20% oder 50% auf Ihre Rentenbeiträge, bis zu einem Gesamtbeitrag von $ 2.000 für eine Einzelperson oder $ 4.000 für ein gemeinsam angemeldetes Ehepaar. Dies bedeutet, dass eine Person eine Gutschrift von bis zu 1.000 $ erhalten kann, wenn sie 2.000 $ auf ein Ruhestandskonto einbringt, während ein Paar eine Gutschrift von bis zu 2.000 € erhalten kann, wenn sie jeweils 2.000 $ auf ihre individuellen Ruhestandskonten einzahlen (50% von 4.000 $) Rentenbeitrag).

Der prozentuale Kredit, auf den Sie tatsächlich Anspruch haben, basiert auf Ihrem Anmeldestatus und Ihrem Einkommensniveau:

Denken Sie daran, dass das Guthaben auf einen bestimmten Prozentsatz Ihrer Rentenbeiträge begrenzt ist. Wenn zum Beispiel ein Ehepaar, das gemeinsam einen Antrag stellt, ein angepasstes Bruttoeinkommen von 37.000 Dollar hat und jedes Mitglied 500 Dollar auf sein jeweiliges Rentenkonto einzahlt, würde es eine Steuergutschrift von 20% auf den gesamten Beitrag von 1.000 Dollar erhalten. Mit anderen Worten, sie würden sich für eine Steuergutschrift von 200 US-Dollar qualifizieren (20% von 1.000 US-Dollar sind 200 US-Dollar).

Nach Angaben des IRS belief sich das durchschnittliche Sparguthaben für das Steuerjahr 2010 auf 204 US-Dollar für Miteigentümer, 165 US-Dollar für Haushaltsvorstände und 122 US-Dollar für Einzeleinreicher.

Fast alle Rentenplanbeiträge qualifizieren sich für den Sparguthaben, einschließlich derer, die zu folgenden beigetragen haben:

Wenn Sie an einem Arbeitgeber-Match-Pensionsfonds teilnehmen, können die von Ihrem Arbeitgeber angelegten Gelder nicht für den Kredit verwendet werden, während die von Ihnen eingezahlten Beiträge förderfähig sind. Wenn Sie zum Beispiel $ 500 zu Ihrem 401k beigetragen haben und Ihr Arbeitgeber Ihren Beitrag ausgeglichen hat, wären nur die $ 500, die Sie beigesteuert haben, für den Kredit des Sparers berechtigt.

Wenn Sie vor Kurzem Ausschüttungen von einem Ruhestandskonto vorgenommen haben, könnte Ihre Berechtigung eingeschränkt sein. Mit anderen Worten, wenn Sie 2000 $ auf ein Ruhestandskonto einbrachten, aber eine Ausschüttung von 1.000 $ erhielten, wurde die Kreditwürdigkeit Ihres gesamten Sparers auf 1.000 $ reduziert - die Differenz zwischen dem Beitrag und dem Betrag, den Sie als Verteilung erhalten haben.

Wie andere Steuergutschriften verringert das Sparguthaben Ihre gesamte Steuerschuld. Der geschuldete Steuerbetrag wird direkt um den Kreditbetrag reduziert, fĂĽr den Sie berechtigt sind. Zum Beispiel, wenn Sie $ 2.000 an die IRA schulden, aber einen Sparguthaben von $ 500 haben, wĂĽrde Ihre Steuerrechnung auf $ 1.500 reduziert werden.

Es ist jedoch wichtig zu beachten, dass das Guthaben des Sparers selbst ein "nicht rückzahlbares" Guthaben ist. Mit anderen Worten, während das Guthaben Ihre Steuerschuld auf 0 US-Dollar reduzieren kann, können Sie keine "Überbleibsel" verwenden, um eine Steuerrückerstattung zu erhalten. Zum Beispiel, wenn Ihre gesamte Steuerverbindlichkeit für 2014 516 $ betrug und Sie sich für das volle Guthaben von 1.000 $ qualifiziert haben, würde sich Ihre Steuerschuld einfach auf 0 $ reduzieren - Sie wären nicht in der Lage, die verbleibenden 484 $ als Steuerrückerstattung zu übernehmen.

Da das Sparguthaben auf die ersten $ 2.000 Anwendung findet, die ein Individuum freiwillig in den Ruhestand einzahlt (oder $ 4.000 für ein Ehepaar, das gemeinsam einreicht), ermöglicht die Aufnahme dieses Guthabens, dass sich andere rückzahlbare Credits addieren. Das Ergebnis ist entweder eine niedrigere Steuerrechnung für Uncle Sam oder eine höhere Erstattung für das Jahresende.

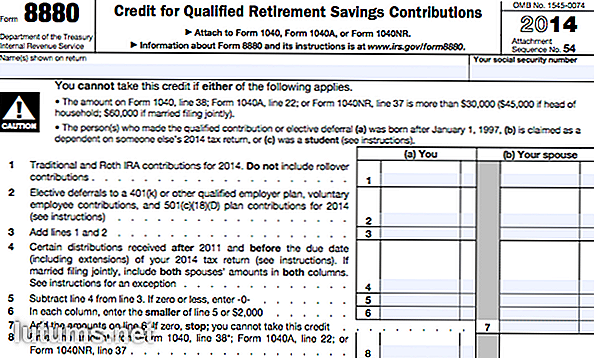

Um das Guthaben des Sparers in Ihre Steuerrückerstattung 2014 einzubeziehen, füllen Sie einfach das IRS-Formular 8880 aus und geben Sie es zusammen mit Ihrem 1040A, 1040 oder 1040NR ein. Sie können das Guthaben nicht direkt auf einem 1040EZ beanspruchen. Diese oder die meisten Steuervorbereitungs-Softwareprogramme bestimmen, ob Sie berechtigt sind und wenden die Einsparungen auf Ihre Steuerrechnung an.

Auch wenn Sie im Jahr 2014 noch keinen nennenswerten Vorsorgebeitrag geleistet haben oder mehr verdienen möchten, haben Sie immer noch Zeit, den Sparguthaben zu nutzen. Beiträge, die vor dem 15. April 2015 entweder in eine Roth- oder eine traditionelle IRA investiert wurden, können in Ihrer Steuererklärung von 2014 geltend gemacht werden. Leider müssen die Beiträge zu einem Arbeitgeber-Pensionsfonds wie 401k oder 403b bis zum 31. Dezember 2014 geleistet werden, um für das Steuerjahr 2014 in Frage zu kommen.

Die Altersvorsorge-Beitragsgutschrift ist eine dauerhafte Ergänzung des Steuergesetzes. Wenn Sie also den Kredit für 2014 nicht in Anspruch nehmen können, sollten Sie mit der Planung für die Zukunft beginnen. Sprechen Sie mit Ihrem Arbeitgeber über die Einrichtung von automatischen Beiträgen zu Ihrem Ruhestandskonto bei der Arbeit oder sprechen Sie mit Ihrer Bank oder einem Finanzplaner, um herauszufinden, welches individuelle Rentenkonto für Sie das Richtige ist.

Sparen für den Ruhestand ist ein unglaublich wichtiger Teil der langfristigen Finanzplanung, und die Steuervorteile für das Sparen sind signifikant. Profitieren Sie von langfristiger finanzieller Stabilität mit regelmäßigen Beiträgen und profitieren Sie von jährlichen Steuerermäßigungen - es ist, als hätten Sie Ihren Kuchen und essen ihn auch.

Haben Sie den Sparguthaben verwendet, um Ihre Steuerschuld zu reduzieren?

Black Friday Shopping Guide 2017 - Die besten Angebote und Verkäufe

Black Friday ist der beliebteste Einzelhandelstag des Jahres. Wenn Sie in dieser Saison einkaufen möchten, zeigt Ihnen dieser Führer, wo Sie hingehen und wie Sie die besten Angebote bekommen.Laut der National Retail Federation besuchten rund 154 Millionen Menschen am Thanksgiving-Wochenende im Jahr 2016 Einzelhandelsgeschäfte oder shoppten online, gegenüber 151 Millionen im Jahr zuvor. De

8 Möglichkeiten, Geld zu College-Lehrbüchern zu sparen

Die durchschnittlichen Studiengebühren für ein Jahr an einer öffentlichen Universität betragen jetzt 17.000 Dollar, und der durchschnittliche Jahrespreis privater Hochschulen ist doppelt so hoch . Anstatt jedoch Ihre weiße Flagge zu schwenken und den Gedanken aufzugeben, jemals die Schule besucht zu haben, sollten Sie wissen, dass es viele Möglichkeiten gibt, Geld für die Kosten des College zu sparen - einschließlich der Anschaffung billiger Lehrbücher.Wenn Gel